จากสถานการณ์โควิด 19 ทำให้ผู้มีหนี้จำนวนมากได้รับผลกระทบ ธนาคารแห่งประเทศไทย (ธปท.) จึงได้ออกประกาศที่ สกส2. 9/2563 เรื่องหลักเกณฑ์ การคิดดอกเบี้ยผิดนัดชำระหนี้และการตัดชำระหนี้ ลงวันที่ 9 ตุลาคม 2563 โดยมีวัตถุประสงค์เพื่อให้การคำนวณดอกเบี้ยผิดนัดของทุกสถาบันการเงินมีเกณฑ์มาตรฐานเดียวกันและไม่ก่อภาระให้แก่ลูกหนี้โดยไม่เป็นธรรม รวมทั้งลดการเกิดหนี้ด้อยคุณภาพในระบบการเงิน ซึ่งมีผลบังคับใช้กับสินเชื่อที่มีการผ่อนชำระเป็นงวด และสินเชื่อหมุนเวียน (ยกเว้นผลิตภัณฑ์บัตรเครดิต และสินเชื่อเชื่อเช่าซื้อรถยนต์และรถจักรยานยนต์สำหรับบุคคลธรรมดา) โดยกำหนดแนวปฏิบัติที่สำคัญในระบบการเงินของไทยใน 3 เรื่อง ตามรายละเอียดดังนี้

สำหรับการประกาศกำหนดเกณฑ์การคิดดอกเบี้ยผิดนัดชำระหนี้จะเริ่มมีผลบังคับใช้ตั้งแต่วันที่ 1 เมษายน 2564 โดยจะยังคงยกเว้นเรื่องลำดับการตัดชำระหนี้ที่จะเริ่มมีผลบังคับใช้ตั้งแต่วันที่ 1 กรกฎาคม 2564 เป็นต้นไป ซึ่งกลุ่มลูกค้าบุคคลและธุรกิจ SMEs (ยกเว้นผลิตภัณฑ์บัตรเครดิตและสินเชื่อเช่าซื้อสำหรับบุคคลธรรมดาที่มีวัตถุประสงค์เพื่ออุปโภคบริโภค) จะได้รับสิทธิตามที่ประกาศฉบับนี้กำหนดเป็นการทั่วไป โดยลูกค้าไม่จำเป็นต้องติดต่อกับสาขาของผู้ให้บริการทางการเงินเพื่อแก้ไขสัญญาแต่อย่างใด

สำหรับการผิดนัดชำระหนี้ที่เกิดขึ้นหลังวันที่ 1 เมษายน 2564 ทางธนาคารจะนำหลักการตามประกาศฉบับใหม่มาใช้พิจารณาคำนวณดอกเบี้ยผิดนัดชำระหนี้ให้แก่ลูกค้า หากลูกค้ามีข้อสงสัย สามารถสอบถามเพิ่มเติมได้ที่ธนาคารไทยพาณิชย์ทุกสาขา หรือ SCB Call Center 02 777 7777 ตลอด 24 ชั่วโมง

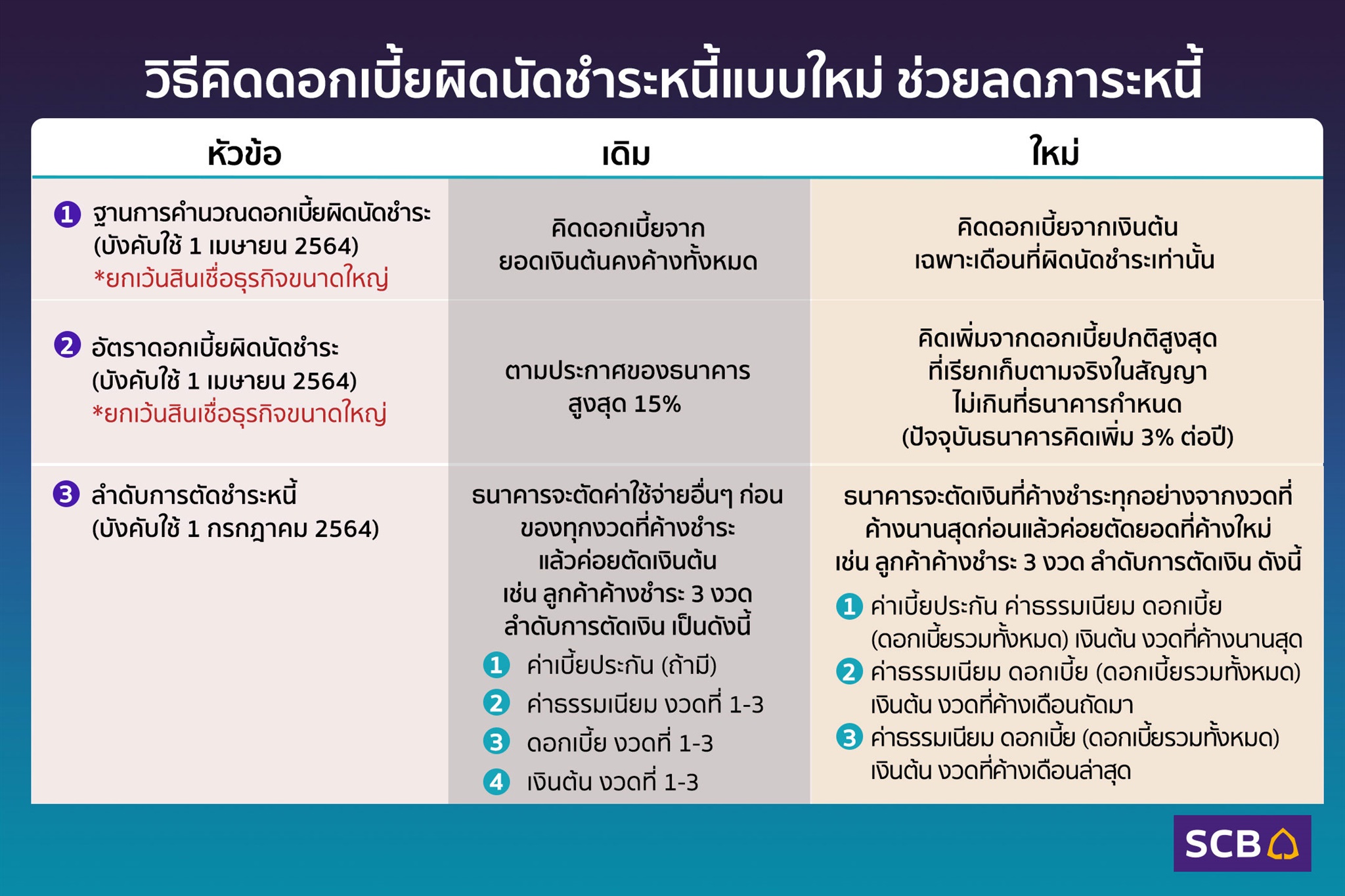

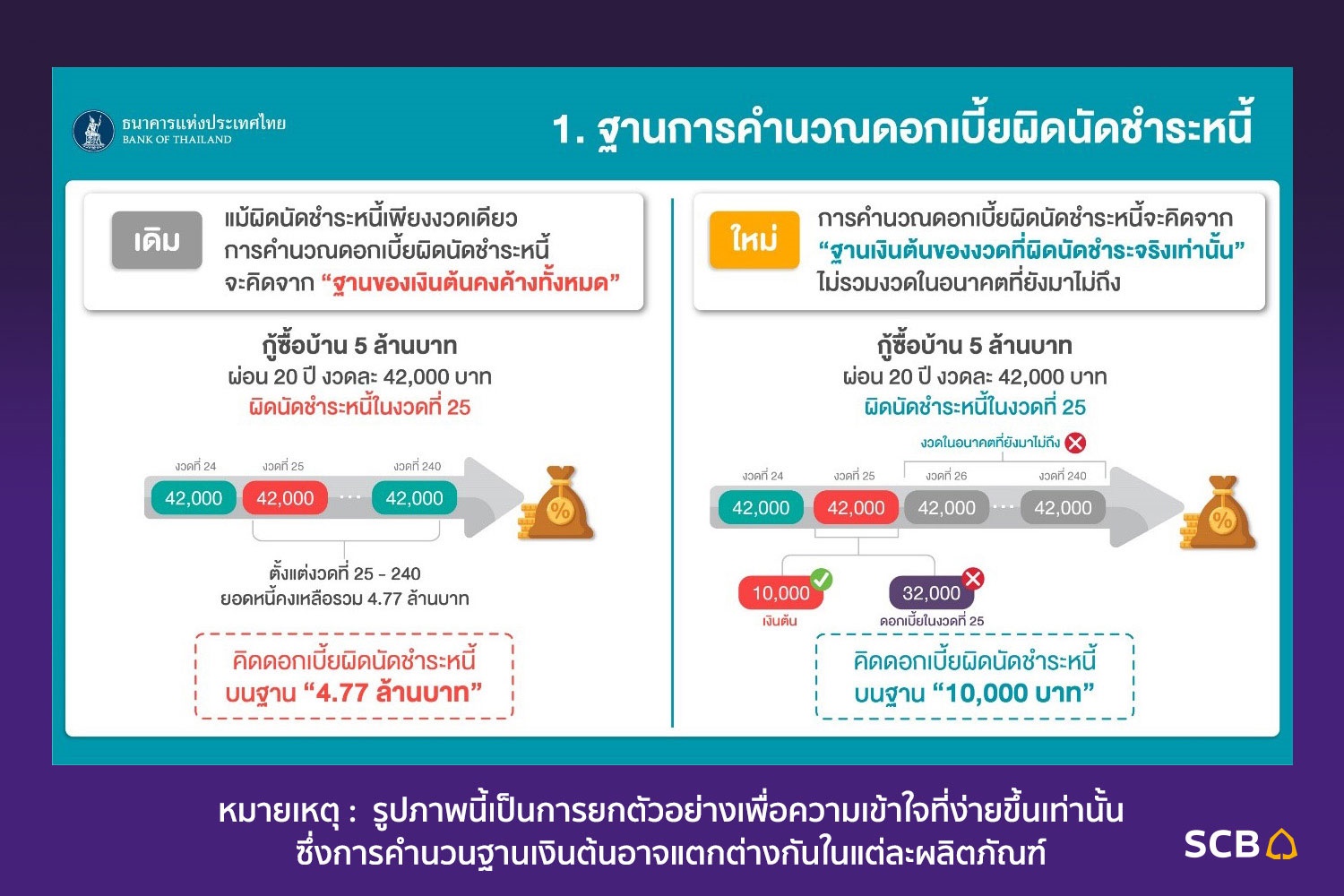

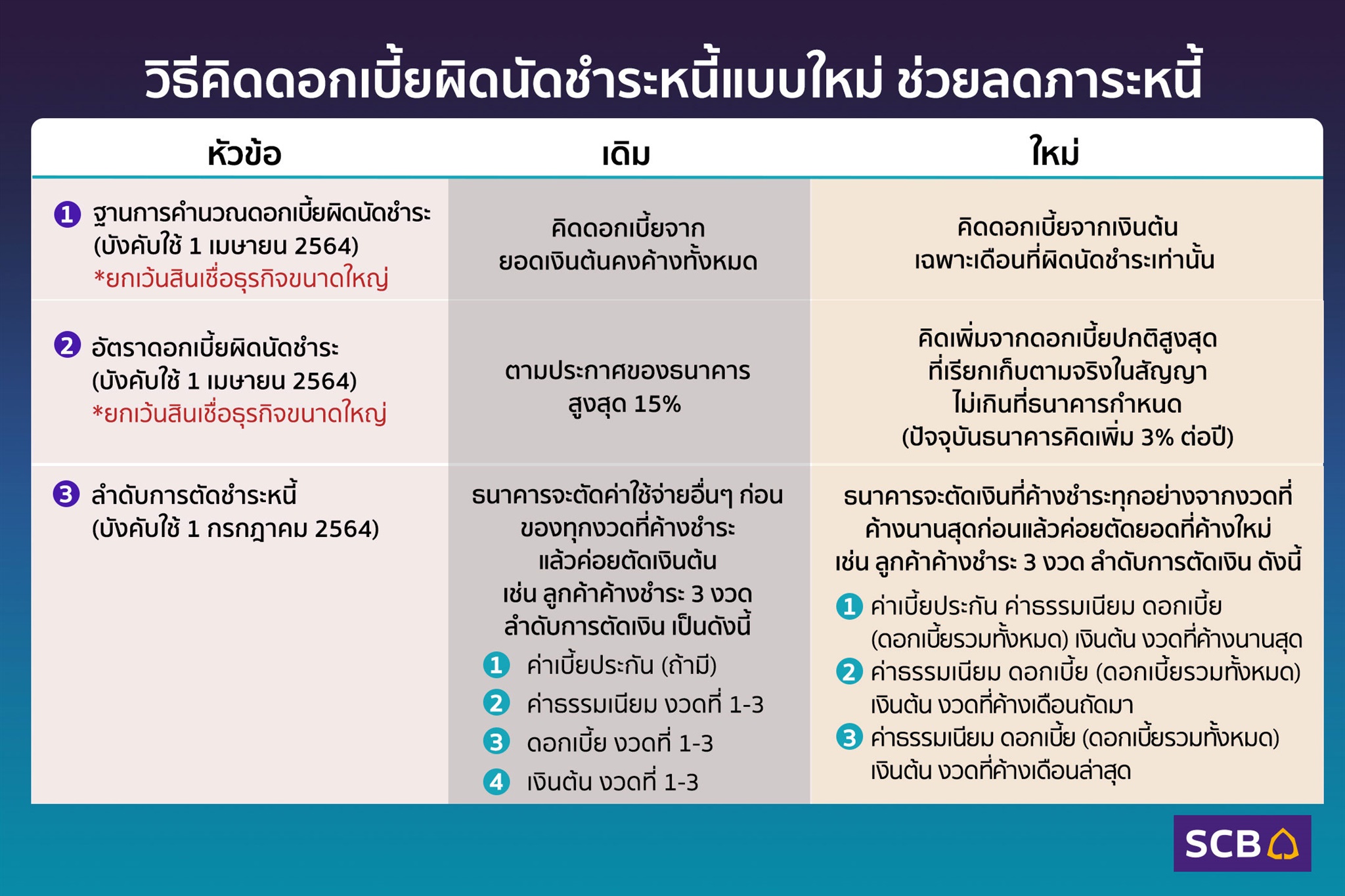

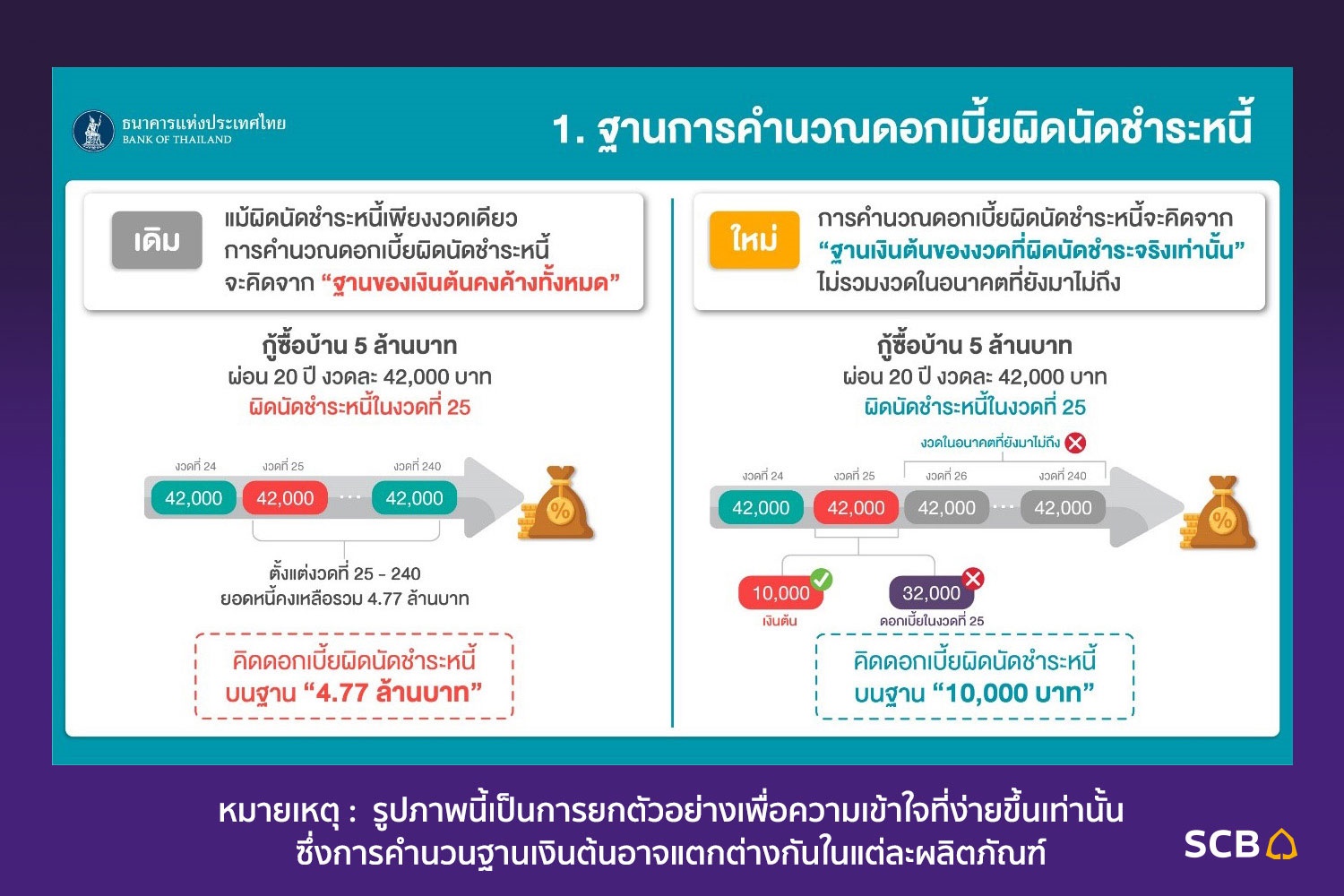

1. เปลี่ยนฐานในการคำนวณดอกเบี้ยผิดนัดชำระ

การคิดดอกเบี้ยผิดนัดชำระหนี้แบบใหม่ จะคิดจากเงินต้นเฉพาะเดือนที่ผิดนัดชำระเท่านั้น ต่างจากวิธีคิดเดิมที่หากผิดนัดชำระหนี้เพียงงวดเดียว จะคิดดอกเบี้ยจากฐานเงินต้นคงค้างทั้งหมด ทำให้มียอดดอกเบี้ยผิดนัดสูง ซึ่งหลักเกณฑ์ใหม่นี้จะทำให้การคิดดอกเบี้ยผิดนัดชำระหนี้ของลูกค้าลดลง สอดคล้องกับเงินต้นตามงวดที่มีการผิดนัดชำระหนี้ และเกิดความเป็นธรรมกับลูกค้า

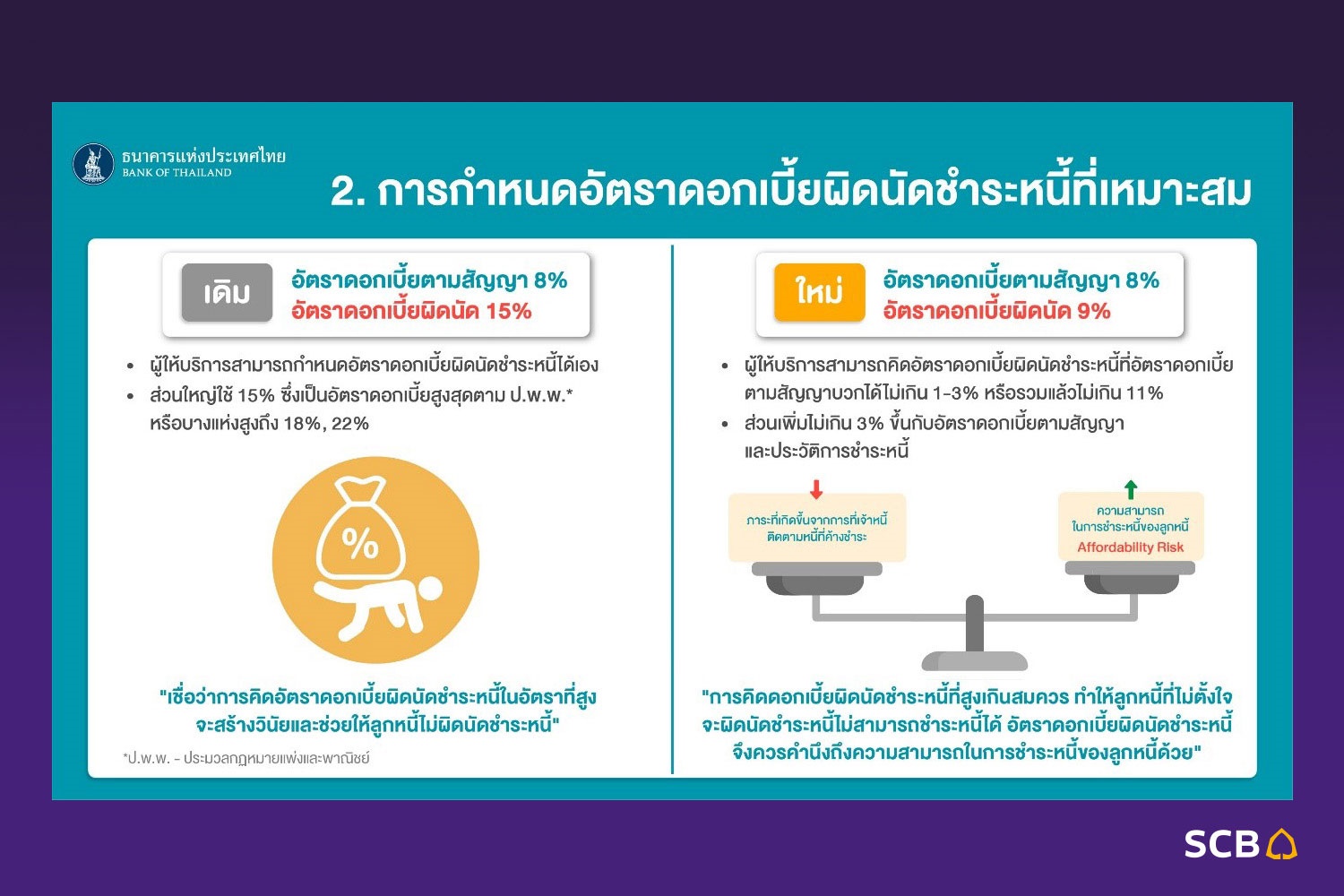

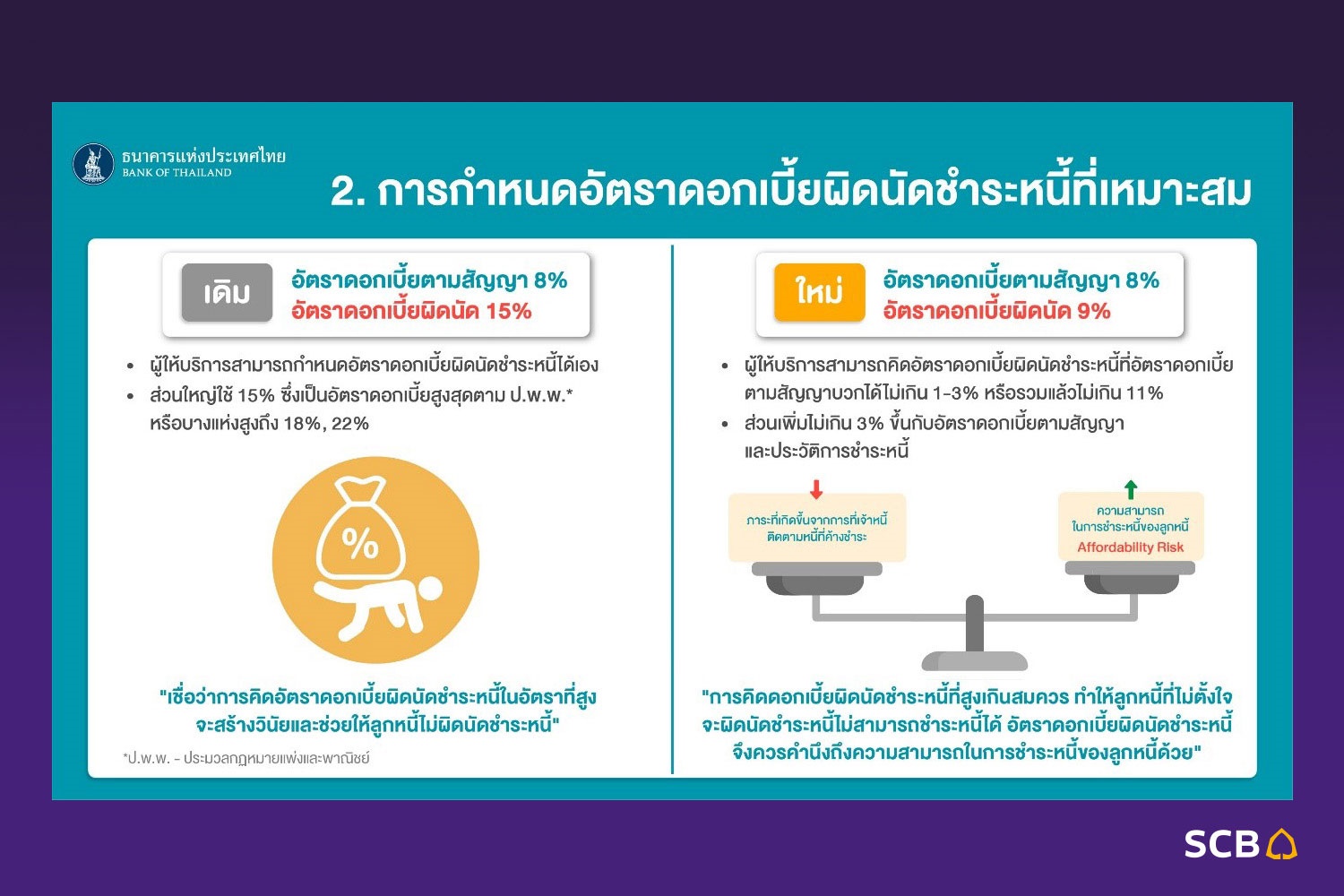

2. การกำหนดอัตราดอกเบี้ยผิดนัดชำระหนี้ที่เหมาะสม

จ่ายดอกเบี้ยน้อยลง: กำหนดอัตราดอกเบี้ยผิดนัดชำระหนี้ โดยคิดจาก"อัตราดอกเบี้ยตามสัญญาบวกไม่เกิน 3%“ ยกตัวอย่าง หากอัตราดอกเบี้ยตามสัญญาคือ 8% ธนาคารจะกำหนดอัตราดอกเบี้ยผิดนัดชำระหนี้ได้ไม่เกิน 11% (ดอกเบี้ยตามสัญญา 8% + ดอกเบี้ยผิดนัดชำระ 3%) โดยจะต้องคำนึงถึงประวัติการชำระหนี้ของลูกค้าที่ผ่านมาด้วย ซึ่งต่างจากเดิมที่ใช้อัตราดอกเบี้ยผิดนัดสูงสุดอัตราเดียวตามประกาศของธนาคารในการคำนวณดอกเบี้ยผิดนัด

ดังนั้น การปรับเกณฑ์ในครั้งนี้ จะทำให้มีอัตราดอกเบี้ยผิดนัดที่เหมาะสมกับสินเชื่อแต่ละประเภท ซึ่งเป็นประโยชน์สำหรับลูกค้า

3. หนี้หมดไว: การชำระค่างวดทุกครั้ง จะถูกนำไปตัดชำระต้นเงินด้วยเสมอ

เดิม เมื่อลูกค้าชำระค่างวดเข้ามา ธนาคารจะตัดชำระหนี้ค่าธรรมเนียมทั้งหมดก่อน หากมีเหลือจะนำมาตัดชำระดอกเบี้ยในลำดับถัดไป และถ้ายังมีเงินค่างวดเหลืออยู่จึงนำไปตัดชำระต้นเงินเป็นลำดับสุดท้าย ดังนั้น จึงมีโอกาสที่ค่างวดที่ลูกค้าชำระเข้ามา อาจไม่มียอดคงเหลือเพียงพอที่จะตัดชำระต้นเงินในงวดนั้นๆได้

การปรับหลักเกณฑ์ใหม่ เมื่อลูกค้าชำระค่างวดเข้ามา ธนาคารจะตัดชำระหนี้ค่าธรรมเนียม ดอกเบี้ย และเงินต้นในงวดที่ค้างชำระนานที่สุดก่อน ในส่วนที่เหลือจึงค่อยตัดชำระหนี้ค่าธรรมเนียมและหนี้อื่นๆ ที่ค้างชำระของเดือนถัดไป

ซึ่งการปรับเกณฑ์ใหม่นี้จะช่วยเพิ่มโอกาสให้เงินที่ลูกค้าผ่อนชำระในแต่ละเดือนสามารถตัดเงินต้นได้มากขึ้น ช่วยลดการเกิดหนี้ด้อยคุณภาพ รวมทั้งช่วยให้ลูกค้ามีกำลังใจในการชำระหนี้ต่อเนื่อง และยังช่วยให้ลูกค้ามีประวัติการชำระหนี้ดีขึ้น

แหล่งที่มา : Link