ROE และ ROA เหมือนเป็นมิเตอร์วัดฝีมือในการบริหารจัดการของบริษัท โดย ROE และ ROA มีประเด็นที่ต้องวิเคราะห์ดังนี้

1. ROE

บริษัทที่ดีควรมีความรับผิดชอบต่อผู้ถือหุ้นทำกำไรกลับมาให้กับผู้ถือหุ้น ดังนั้นในเบื้องต้นจึงพิจารณาบริษัทที่ทำ ROE ได้สูงๆ (15-20%) ต่อเนื่อง ติดต่อกันหลายปี หรือถ้าจะให้ดีกว่านั้นควรมีแนวโน้มควรสูงขึ้นต่อเนื่อง ถ้าพิจารณาให้ลึกควรแยกองค์ประกอบดังนี้

ROE = NI /Total Liability

ROE = (NI/Sales) x (Sale/Total Asset) x (Total Asset/Total Liability)

ROE = (NI/Sales) x (Sale/Total Asset) x (1+D/E)

หรือแปลความง่ายๆคือ ความสามารถในการทำกำไร (อัตรากำไรสุทธิ NM) x ประสิทธิภาพการใช้สินทรัพย์ (AT) x ความเสี่ยง (Leverage = TA/TL = 1+D/E) เราควรเลือกบริษัทที่มีความสามารถในการทำกำไรดีๆ และมีประสิทธิภาพการใช้สินทรัพย์สูงๆ เพราะอาจมีบริษัทที่มี ROE สูงๆ ย่อมเสี่ยงกว่าบริษัทที่มี ROE เท่ากันแต่หนี้ต่ำกว่า

2. ROA

ROA บอกถึงความสามารถผู้บริหารว่าเก่งมากน้อยแค่ไหน โดยเฉพาะเมื่อเทียบกับธุรกิจเดียวกันหรือคล้ายกันยิ่งเห็นชัด บริษัทที่ดี ROA ควรมีค่า สูงและสม่ำเสมอ ( > 10%) นอกจากนั้นเพื่อการวิเคราะห์ให้ลึกมากขึ้น เราสามารถแยกองค์ประกอบของ ROA ออกได้ดังนี้

ROA = EBIT/Sales x Sale/TA

ตีความเหมือนกันแต่เปลี่ยนจาก NM (Net Margin) ใน ROE เป็น Operating Margin (OM = EBIT/Sales) ใน ROA ที่แยกสองข้อเพราะเมื่อกรองหุ้นบริษัทที่ NM สูงกว่า OM บอกว่ามีกำไรแปลกๆ เกิดขึ้น EBIT ที่ถูกต้องจะไม่รวม กำไรจากการขายสินทรัพย์ กำไรจากการขายเงินลงทุน กำไรจากการปรับโครงสร้างหนี้ ส่วนแบ่งกำไร หรือพวก one-time gain/loss นั่นเอง และการวัดด้วย EBIT หรือกำไรก่อนดอกเบี้ยและภาษี หมายถึงการตัดเรื่องโครงสร้างทุนออกก่อน (โครงสร้างทุนวัดใน ROE แล้ว) ผู้บริหารคนไหนเก่งการบริหารการจัดการ โดยเฉพาะการตลาดจะวัดเทียบกันได้ หากเอาดอกเบี้ยที่เกิดจากการจัดโครงสร้างทุนมาวัดจะไม่เห็นฝีมือชัดเจน บางคนไม่เก่ง แต่ถ้าวัดแบบเก่า (NI/TA) ได้สูงกว่า แต่พอดูด้วย EBIT/TA กลับด้อยกว่า จากโครงสร้างเงินทุนที่ต่างกัน

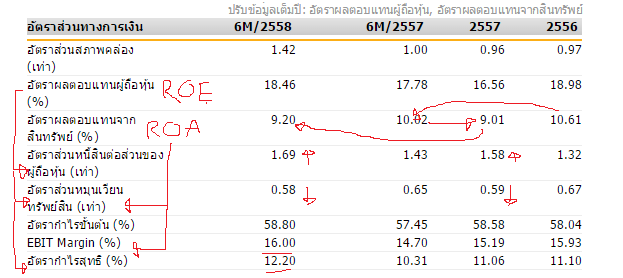

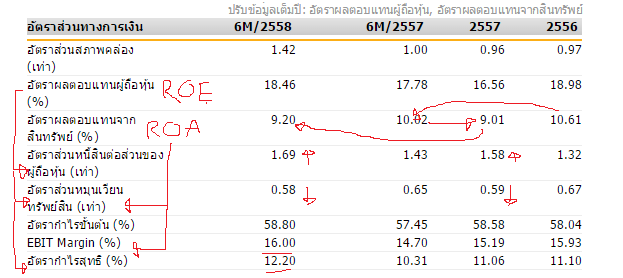

อัตราส่วนทางการเงิน

ส่วนเรื่องหนี้สิน จะเห็นว่าบริษัทมีการกู้หนี้ยืมสินเพิ่มขึ้นทำให้ อัตราส่วนหนี้ต่อส่วนของผู้ถือหุ้น เพิ่มขึ้นจาก 1.32 ในปี 2556 เป็น 1.69 ในปี 2558จะเห็นว่า ROE ของ MINT ยังทรงๆได้อยู่ดูเหมือนดี แต่ถ้าเจาะไปที่ ROA จะเห็นว่าลดลงนิดหน่อย โดยส่วนที่ลดลงมาจากอัตราหมุนเวียนทรัพย์สินที่ลดลง แสดงว่าสินทรัพย์ที่ขยายๆกิจการไปสร้างรายได้กลับมาได้ลดลง และ EBIT margin สูงขึ้นส่วนหนึ่งมาจากกำไรพิเศษจากการต่อรองราคาซื้อโรงแรมในต่างประเทศ 800 ล้านบาท ถ้าจะวิเคราะห์ให้เห็นภาพจริงๆ ต้องเอากำไรพิเศษออก

บทความโดย : www.finnomena.com