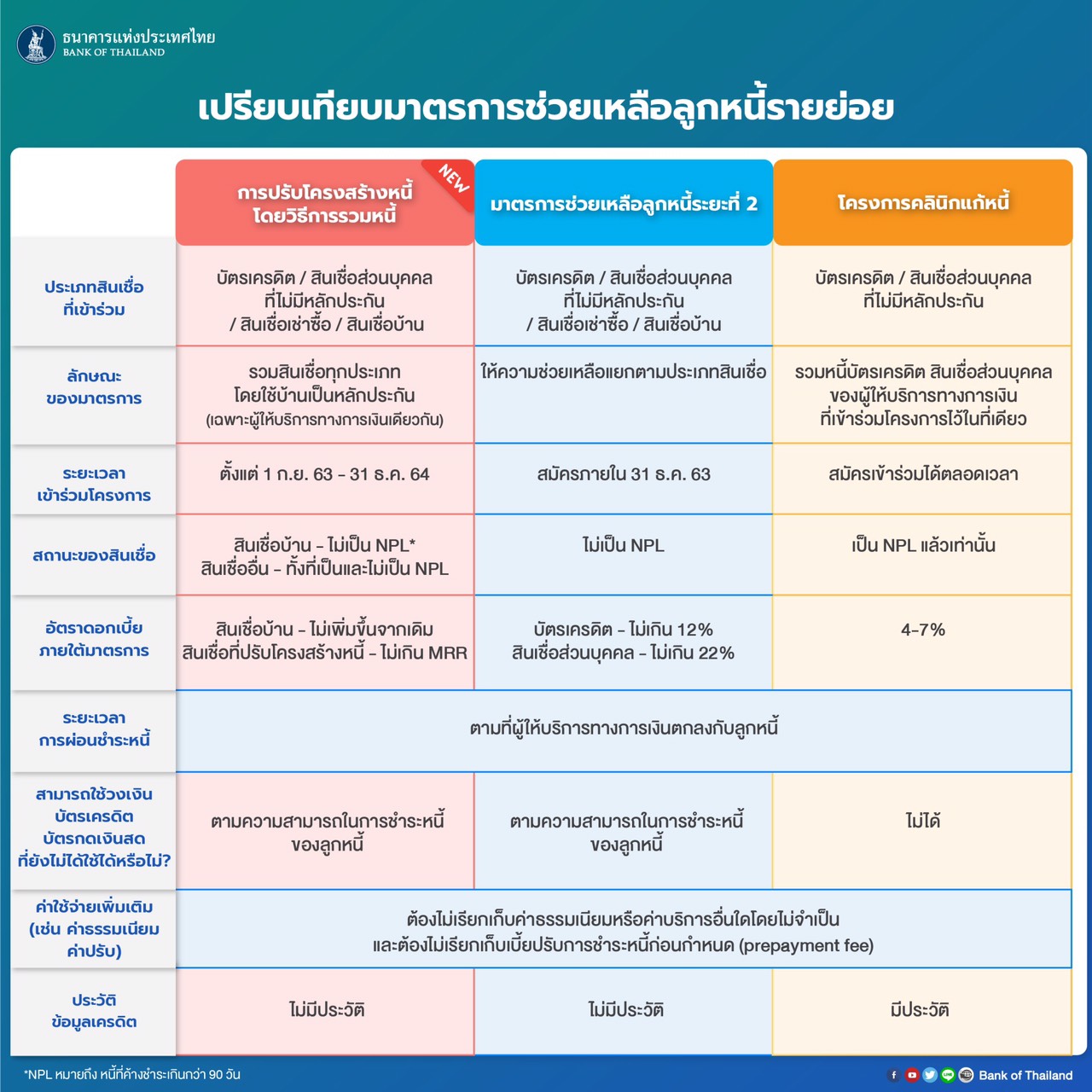

1 ก.ย.2563 เป็นวันแรกสำหรับมาตรการช่วยเหลือลูกหนี้รายย่อยด้วยวิธีการรวมหนี้ (debt consolidation) โดยให้สามารถนำสินเชื่อรายย่อยประเภทอื่นที่อยู่ภายใต้ผู้ให้บริการทางการเงิน หรือบริษัทในกลุ่มธุรกิจทางการเงินเดียวกัน อาทิ บัตรเครดิต สินเชื่อส่วนบุคคลภายใต้การกำกับ และสินเชื่อที่เกิดจากการให้เช่าซื้อ มาปรับปรุงโครงสร้างหนี้ด้วยวิธีการรวมหนี้กับสินเชื่อเพื่อที่อยู่อาศัยเพื่อใช้ประโยชน์จากหลักประกัน ซึ่งจะทำให้ผู้ให้บริการทางการเงิน สามารถลดอัตราดอกเบี้ยในส่วนของสินเชื่อรายย่อยประเภทอื่นให้เหลือไม่เกินอัตราดอกเบี้ยเงินกู้ลูกค้ารายย่อยชั้นดี (Minimum Retail Rate: MRR) ปัจจุบันอยู่ระหว่าง 5.75% –8.80% แล้วแต่ธนาคาร และขยายระยะเวลาการชำระหนี้ตามความสามารถของลูกหนี้โดยที่ผู้ให้บริการทางการเงินต้องให้ข้อมูลที่ครบถ้วนเพียงพอต่อการตัดสินใจของลูกหนี้ เช่น ข้อดีข้อเสียของการเข้าร่วมมาตรการข้อมูลเปรียบเทียบภาระหนี้เดิมกับภาระหนี้ใหม่ และทางเลือกการปรับปรุงโครงสร้างหนี้รูปแบบอื่นที่ลูกหนี้สามารถทำได้ มาตรการดังกล่าวจะช่วยลดภาระการชำระหนี้โดยที่ลูกหนี้ไม่เสียประวัติข้อมูลเครดิต และไม่มีค่าใช้จ่ายเพิ่มเติม เช่น ค่าธรรมเนียม หรือค่าบริการอื่นใดโดยไม่จำเป็น และยังสามารถใช้วงเงินบัตรเครดิตหรือสินเชื่อส่วนบุคคลภายใต้การกำกับที่มีลักษณะหมุนเวียนที่ยังเหลือได้รวมทั้งไม่ต้องจ่ายเบี้ยปรับการชำระหนี้ก่อนกำหนด (prepayment fee)

นางธัญญนิตย์ นิยมการ ผู้ช่วยผู้ว่าการ สายกำกับสถาบันการเงิน 2 ธนาคารแห่งประเทศไทย (ธปท.) เผยว่า วัตถุประสงค์ของมาตรการนี้เป็นทางเลือกสำหรับลูกหนี้ที่มีสินเชื่อบ้านและสินเชื่อไม่มีหลักประกันอยู่ในสถาบันการเงินเดียวกัน ซึ่งทางสถาบันการเงินขอมาผ่านทางธปท.ว่าควรมีมาตรการนี้ โดยธปท.มองว่าเป็นประโยชน์สำหรับลูกหนี้และช่วยให้โอกาสเกิดหนี้เสียของภาคธนาคารลดลงด้วย

สำหรับมาตรการนี้ลูกหนี้จะต้องได้รับผลกระทบจาก Covid-19 หรือสงครามการค้าหรือภัยแล้ง และมีหนี้สินเชื่อบ้านและสินเชื่อไม่มีหลักประกันอื่นอยู่ในธนาคารเดียวกับหรือกลุ่มธุรกิจเดียวกัน โดยธนาคารจะพิจารณาเสนอมาตรการนี้ให้แก่ลูกหนี้ตามที่ได้ติดตามการชำระมาต่อเนื่องจนเริ่มเห็นสัญญาณ หรือ ลูกหนี้ที่เริ่มมีความสามารถในการชำระหนี้ด้อยลงสามารถพิสูจน์ได้ว่าเดือดร้อนจริงก็สามารถเข้ามาเจรจากับธนาคารได้

“สินเชื่อบ้านที่จะนำมาใช้ในมาตรการนี้ต้องไม่เป็น NPL ส่วนสินเชื่ออื่นๆเริ่มมีสัญญาณไม่ปกติ แต่สำหรับลูกหนี้ปกติยังชำระได้ไม่แนะนำให้ทำให้ตัวเองมีปัญหาเพื่อหวังเข้ามาตรการเพราะเป็นการกระทำที่ไม่สุจริต (moral hazard)”

ปัจจุบันธนาคารที่ให้บริการสินเชื่อบ้านมี 23 แห่ง บางแห่งมีสินเชื่อบ้านและสินเชื่อส่วนบุคคล บางแห่งมีแต่สินเชื่อบ้านอย่างเดียว ซึ่งในระยะแรกยังไม่ให้รวมหนี้แบบข้ามธนาคาร ทั้งนี้มูลหนี้ที่เข้าข่ายในโครงการนี้คาดว่าจะมี 10,000 – 20,000 ล้านบาท

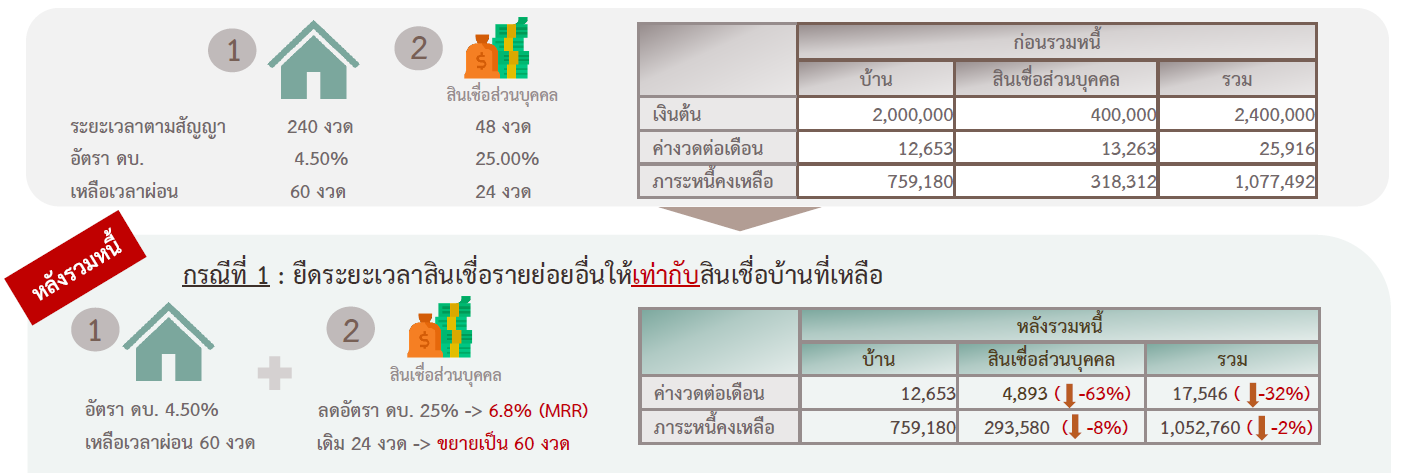

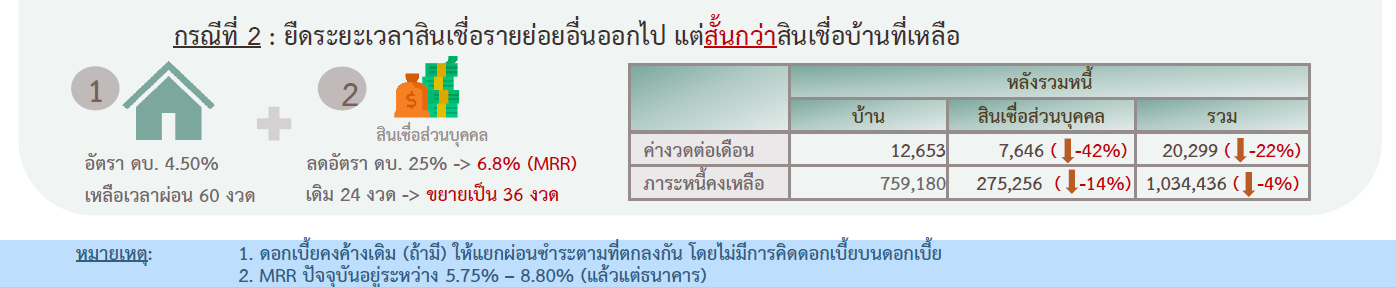

ตัวอย่างการเข้ามาตรการ

หากมีสินเชื่อบ้านที่ผ่อนไปแล้วเหลือ 60 งวด อัตราดอกเบี้ย 4.50% และมีสินเชื่อส่วนบุคคลเหลือ 24 งวดอัตราดอกเบี้ย 25% ก่อนรวมหนี้จ่ายสินเชื่อบ้านงวดละ 12,653 บาท และจ่ายค่างวดสินเชื่อส่วนบุคคล 13,263 บาท รวมค่างวดต่อเดือน 25,916 บาท

กรณีแรก หลังเข้ามาตรการรวมหนี้ จะยืดระยะเวลาชำระสินเชื่อรายย่อยอื่นให้ เท่ากับ สินเชื่อบ้านที่เหลือ คือ จาก 24 งวด เป็น 60 งวด ค่างวดสินเชื่อบ้านจะเท่าเดิม แต่ค่างวดของสินเชื่อส่วนบุคคลจะลดลงและอัตราดอกเบี้ยลดลงจาก 25%เหลือ 6.8 % ทำให้ค่างวดสินเชื่อส่วนบุคคลจาก 13,263 บาทเหลือ 4,893 บาท ลดลง 63%

ทั้งนี้การมัดรวมหนี้หลักประกันที่เป็นสินเชื่อบ้านต้องมีวงเงินคงเหลือเพียงพอ หรือหากมูลหนี้สินเชื่ออื่นเกินหลักประกันสินเชื่อบ้านสามารถเข้ามาตรการได้ขึ้นอยู่กับการเจรจากับธนาคาร เมื่อนำหนี้สินเชื่ออื่นมารวมกับสินเชื่อบ้านแล้วนั้น สำหรับดอกเบี้ยค้างจ่ายของหนี้ก้อนเดิมให้นำมาจ่ายรวมกับค่างวดใหม่ได้เลยหรือจะผ่อนแบบกระจายในงวดท้ายๆหรือจะนำไปจ่ายรวมในงวดสุดท้ายก็ได้แล้วแต่เจรจากับธนาคาร ส่วนกลุ่มอื่นๆที่ไม่เข้าข่ายมีมาตรการช่วยเหลือ รวมทั้งทางด่วนแก้หนี้และคลินิกแก้หนี้

"ถ้าถามว่าทำไมลูกหนี้ที่มีปัญหาถึงได้รับการดูแลมากกว่าลูกหนี้ที่ดี ก็คงจะเปรียบเหมือนการจัดสรรที่จอดรถ หากเป็นผู้พิการก็ต้องจัดให้อยู่ใกล้ทางเข้าก่อน หากยังปกติก็เลือกจอดไกลหน่อยเพราะยังเดินได้"