ตามที่ พ.ร.บ.ภาษีที่ดินและสิ่งปลูกสร้างได้มีผลบังคับใช้ ตั้งแต่วันที่ 1 มกราคม พ.ศ.2563 และผู้มีหน้าที่ต้องเสียภาษีที่ดินและสิ่งปลูกสร้างนั้นจะต้องยื่นเสียภาษีภายในเดือนเมษายน 2563 ปัจจุบัน รัฐบาลได้ประกาศเลื่อนการชำระภาษีที่ดินและสิ่งปลูกสร้างออกไปสิ้นสุดวันที่ 31 สิงหาคม 2563 ซึ่งปัจจุบันนี้ผู้เป็นเจ้าของที่ดินและสิ่งปลูกสร้างก็คงได้รับหนังสือประเมินจากองค์การปกครองส่วนท้องถิ่นเพื่อเสียภาษีให้ทัน

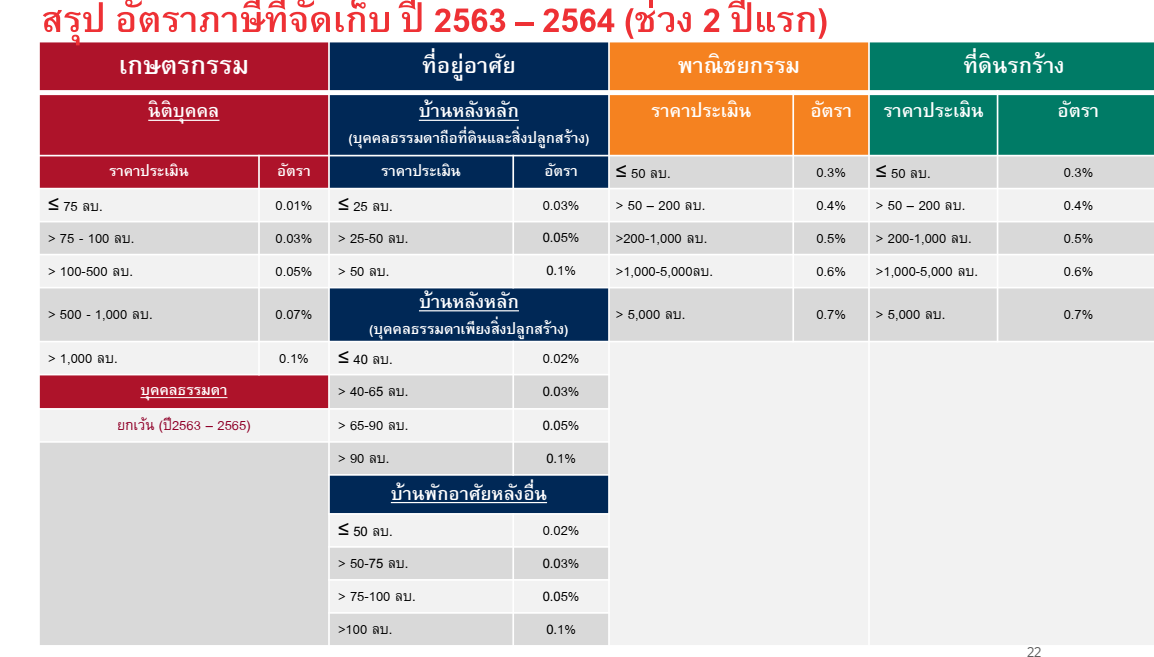

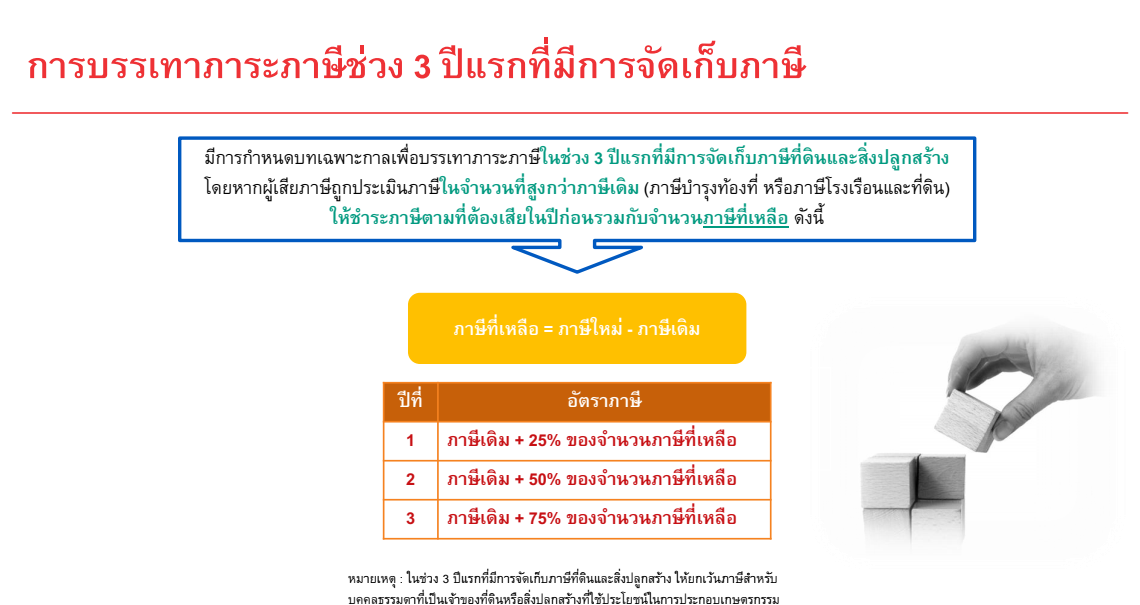

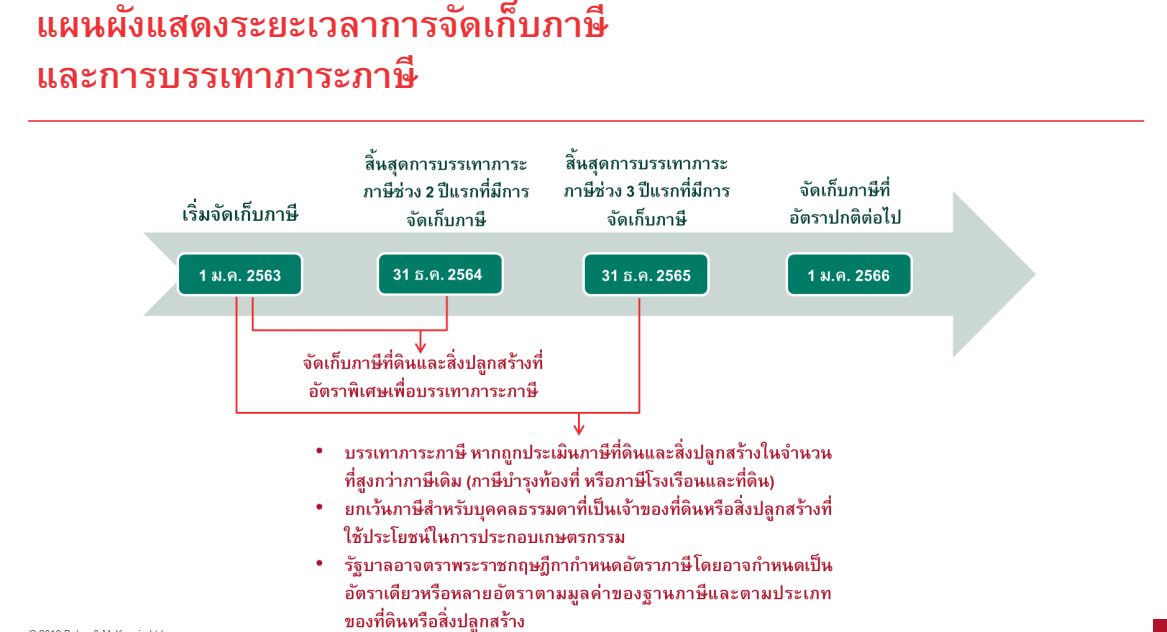

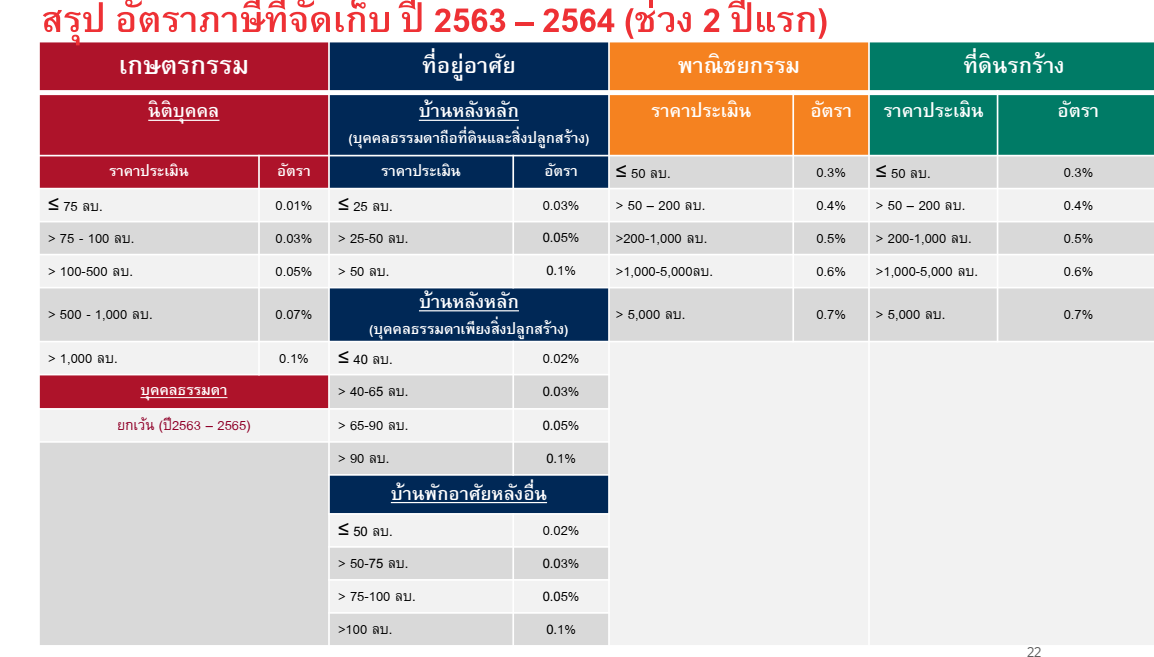

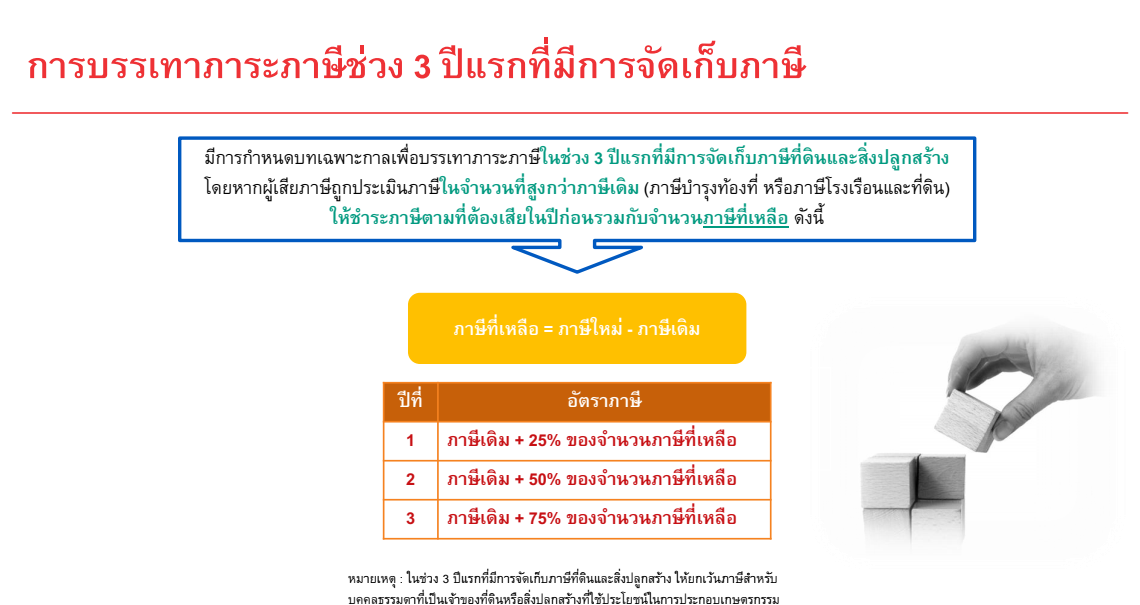

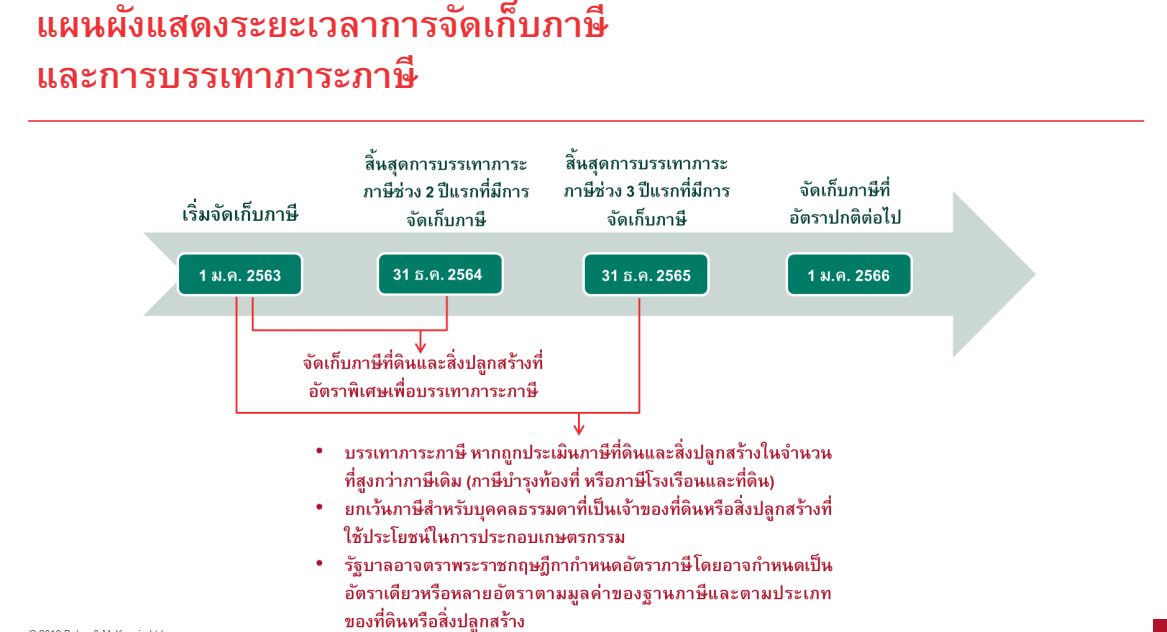

ผู้มีที่ดินและสิ่งปลูกสร้างจะมีภาระการเสียภาษีที่ดินและสิ่งปลูกสร้างและระยะเวลาการจัดเก็บและบรรเทาภาระภาษีตามแผนภูมิสรุปดังนี้

สรุปมีอัตราภาษีไปปี 2563 และ 2564 2 ปีแรก ซึ่งในปี 2563ก็ได้มีส่วนลดอีกร้อยละ 90

ผมได้เขียนบทความเกี่ยวกับภาษีที่ดินและสิ่งปลูกสร้างเรื่องเตรียมรับมือภาษีที่ดินและสิ่งปลูกสร้าง ในวารสารการเงินธนาคารไป 2 ครั้งแล้ว โดยในขณะนั้นยังต้องรอกฎหมายลำดับรอง 4 ฉบับ

ในปัจจุบันได้มีการออกกฎหมายลำดับรองครบถ้วนแล้วคือ (1) พระราชกฤษฎีกาลดภาษีที่ดินและสิ่งปลูกสร้าง พ.ศ.2563 มีการลดอัตราภาษีร้อยละ 50 และ 90 (ประกาศในราชกิจจานุเบกษาเมื่อวันที่ 20 มกราคม 2563)และ (2) กฎกระทรวงกำหนดที่ดินและสิ่งปลูกสร้างที่ทิ้งไว้ว่างเปล่าหรือไม่ได้ทำประโยชน์ตามควรแก่สภาพ พ.ศ.2562 (ประกาศในราชกิจจานุเบกษาตั้งแต่วันที่ 25 ธันวาคม 2562) (3) ประกาศกระทรวงการคลังและกระทรวงมหาดไทย เรื่องหลักเกณฑ์การใช้ประโยชน์เกษตรกรรม (4) ประกาศกระทรวงการคลังและกระทรวงมหาดไทย เรื่องหลักเกณฑ์การใช้ประโยชน์ที่อยู่อาศัย (ทั้ง 2 ฉบับได้ประกาศในราชกิจจานุเบกษาวันที่ 29 พฤษภาคม 2563)

บทความฉบับนี้ จะเสนอประเด็นที่สำคัญของประกาศของกระทรวงการคลังและกระทรวงมหาดไทย คือว่าด้วยหลักเกณฑ์การใช้ประโยชน์ในการประกอบเกษตรกรรม และการใช้ประโยชน์เป็นที่อยู่อาศัย เพื่อจะดูว่าหลักเกณฑ์การพิจารณาว่า กิจการไหนจะถือว่าเป็นการประกอบเกษตรกรรม หรืออยู่อาศัย ซึ่งจะเสียภาษีในอัตราที่ถูกกว่าพาณิชกรรมและที่ดินรกร้างว่างเปล่า

ผมขอสรุปประกาศกระทรวงการคลังและกระทรวงมหาดไทยทั้ง 2 ฉบับ ดังนี้

1.ประกาศกระทรวงการคลังและกระทรวงมหาดไทย เรื่องหลักเกณฑ์การใช้ประโยชน์ในการประกอบเกษตรกรรม

ตามประกาศดังกล่าว กำหนดว่า ที่ดินที่ใช้ประโยชน์ในการประกอบเกษตรกรรม ให้หมายถึงความหมายของการประกอบเกษตรในระเบียบคณะกรรมการนโยบายและแผนพัฒนาการเกษตรและสหกรณ์ ว่าด้วยการขึ้นทะเบียนเกษตรกร พ.ศ.2560 ที่แก้ไขเพิ่มเติม โดยมีวัตถุประสงค์เพื่อการบริโภคจำหน่ายหรือการใช้งานในฟาร์ม แต่ไม่รวมถึงการประมงและการทอผ้า

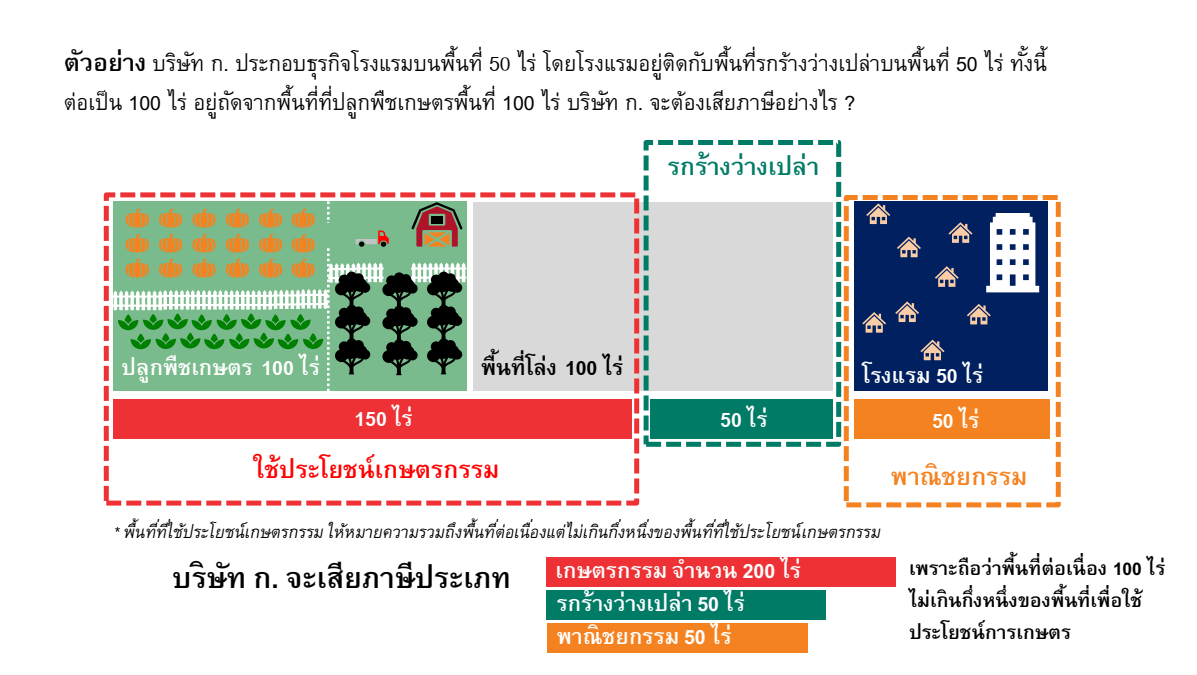

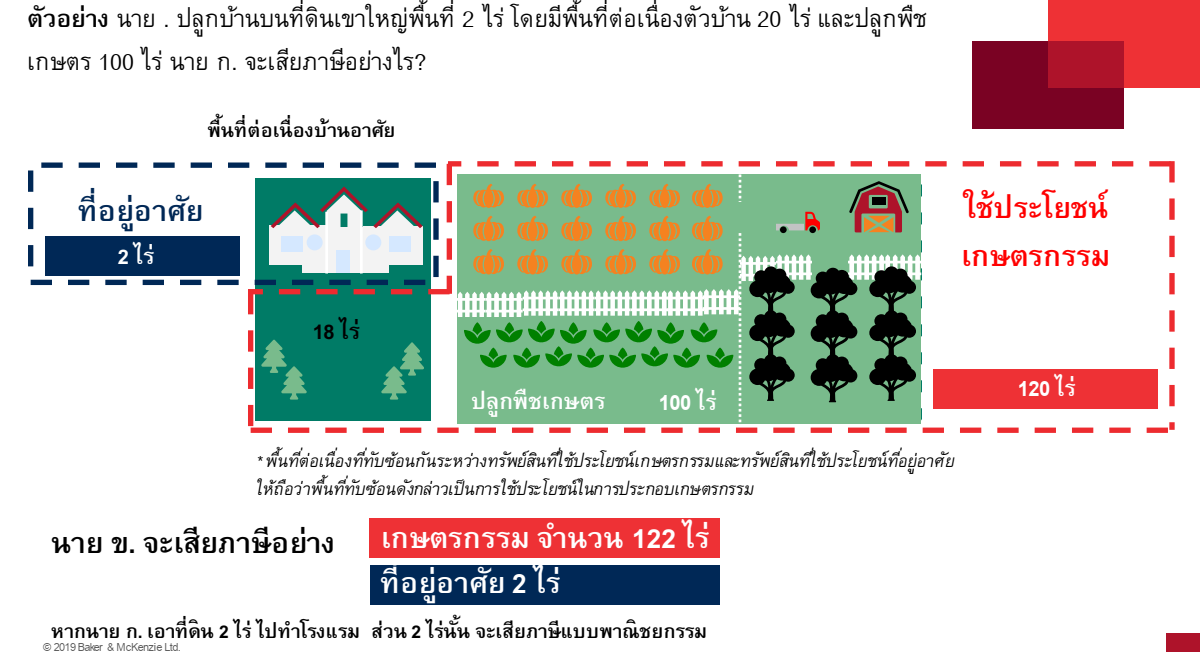

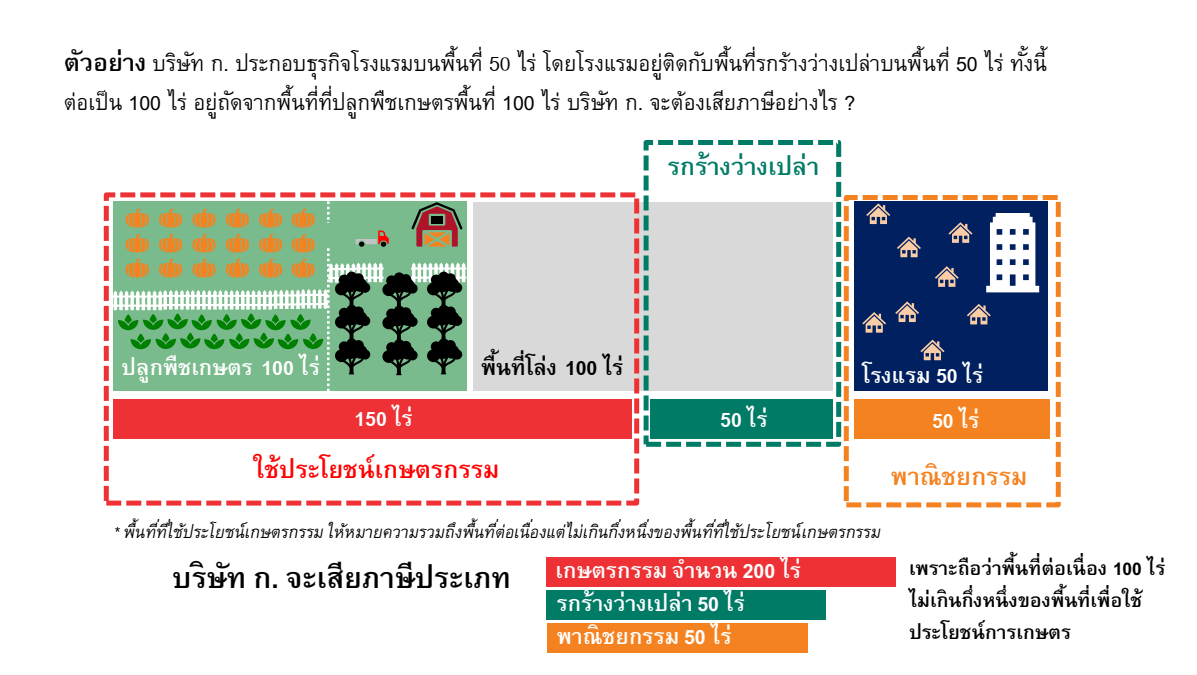

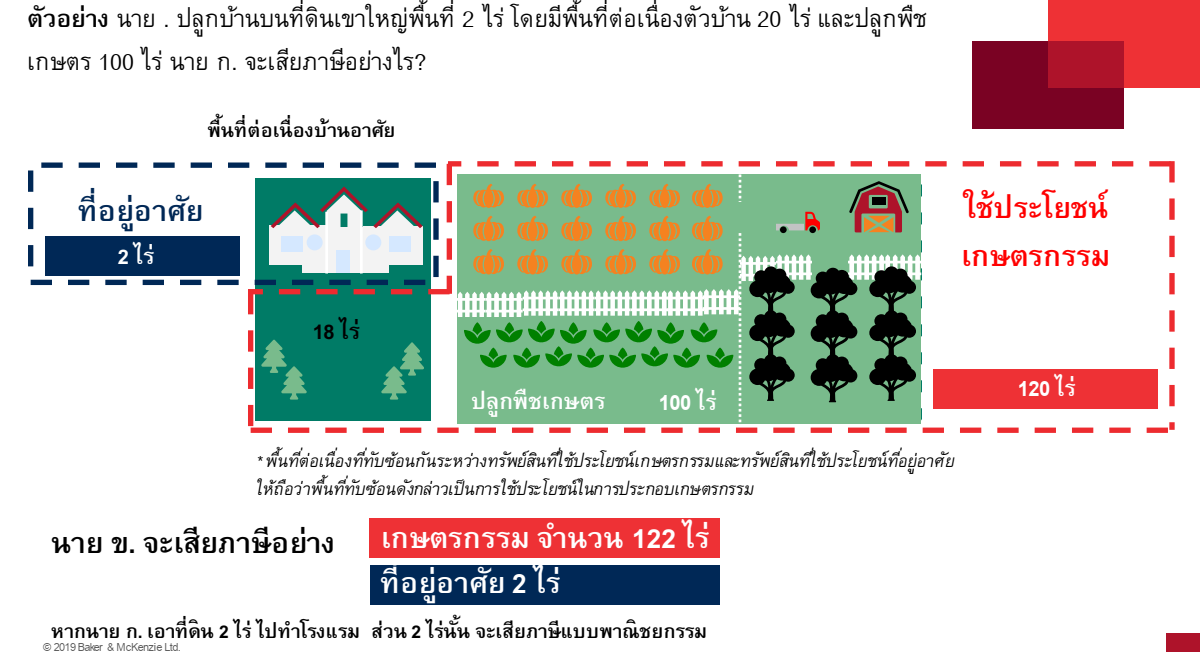

การใช้ประโยชน์ในการประกอบเกษตรกรรม ให้หมายความรวมถึงที่ดินหรือสิ่งปลูกสร้างในพื้นที่ต่อเนื่องที่ใช้ในการประกอบเกษตรกรรมนั้นด้วย ทั้งนี้ พื้นที่ต่อเนื่องในการเกษตรกรรมนั้น จะต้องไม่เกิน กึ่งหนึ่ง ของพื้นที่ที่ใช้ประโยชน์ในการประกอบเกษตรกรรม ในกรณีที่พื้นที่ต่อเนื่องของการประกอบเกษตรกรรมทับซ้อนกับที่อยู่อาศัย ให้พื้นที่ทับซ้อนกันกล่าว เป็นการใช้ประโยชน์ในการประกอบเกษตรกรรม

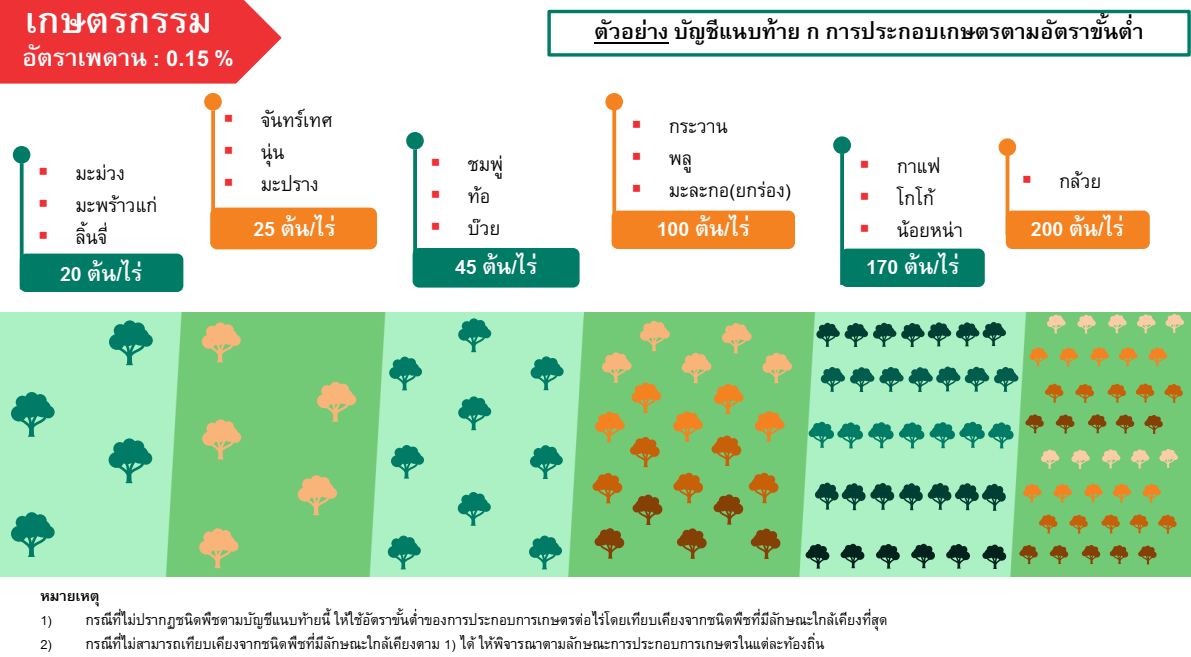

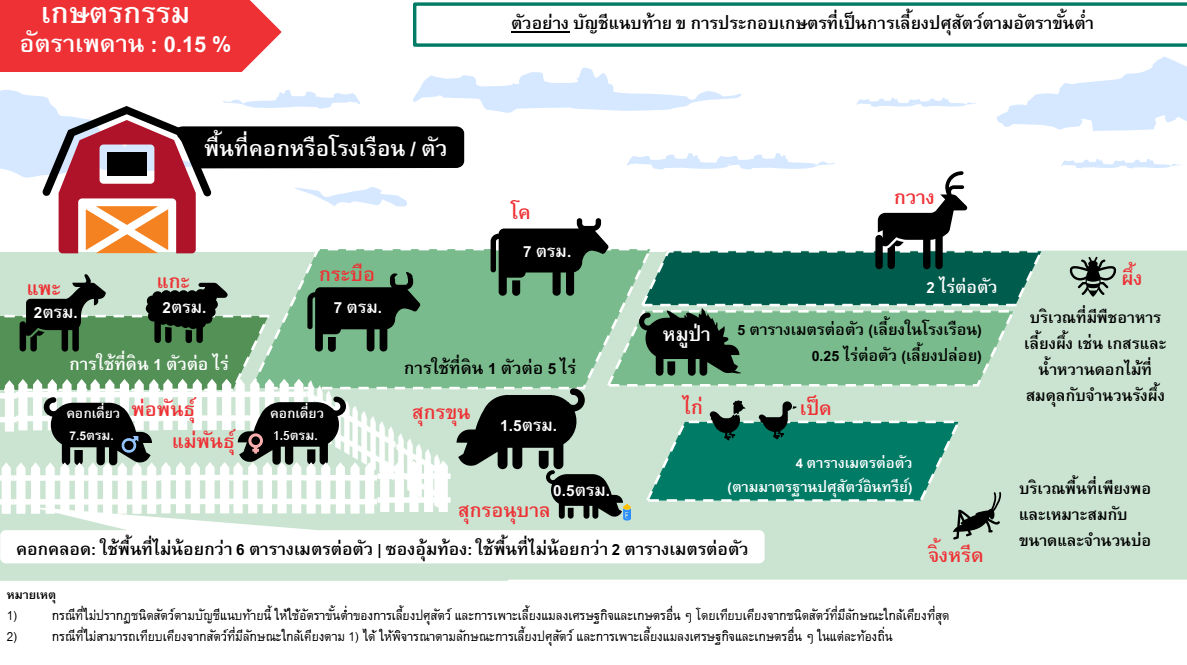

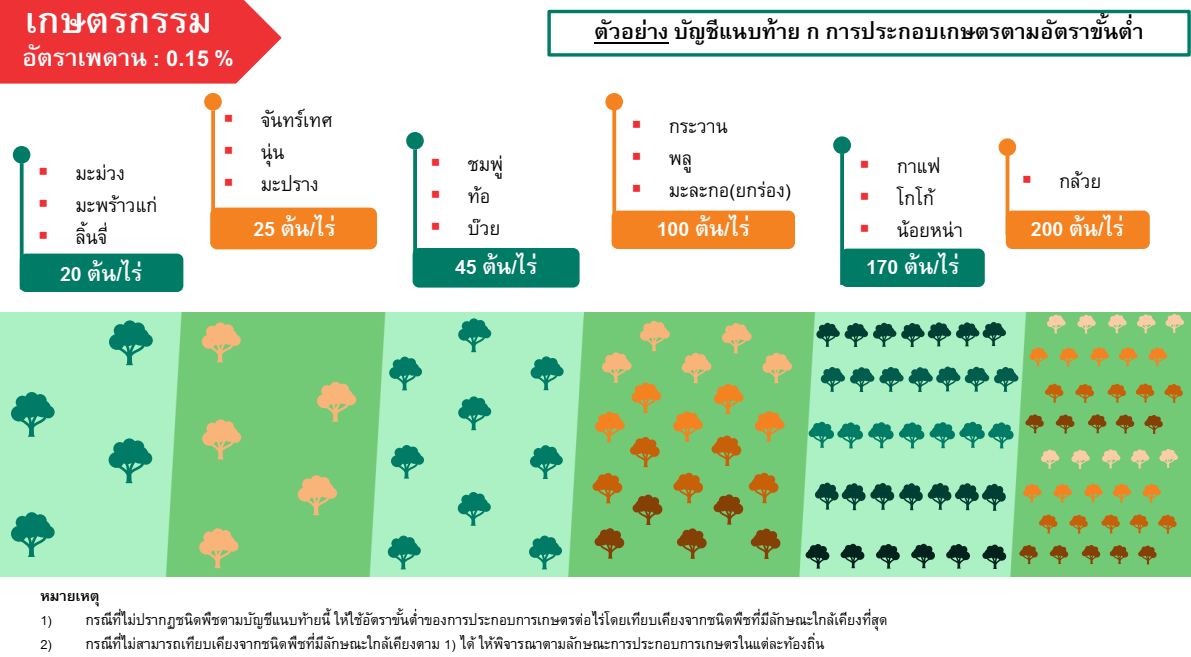

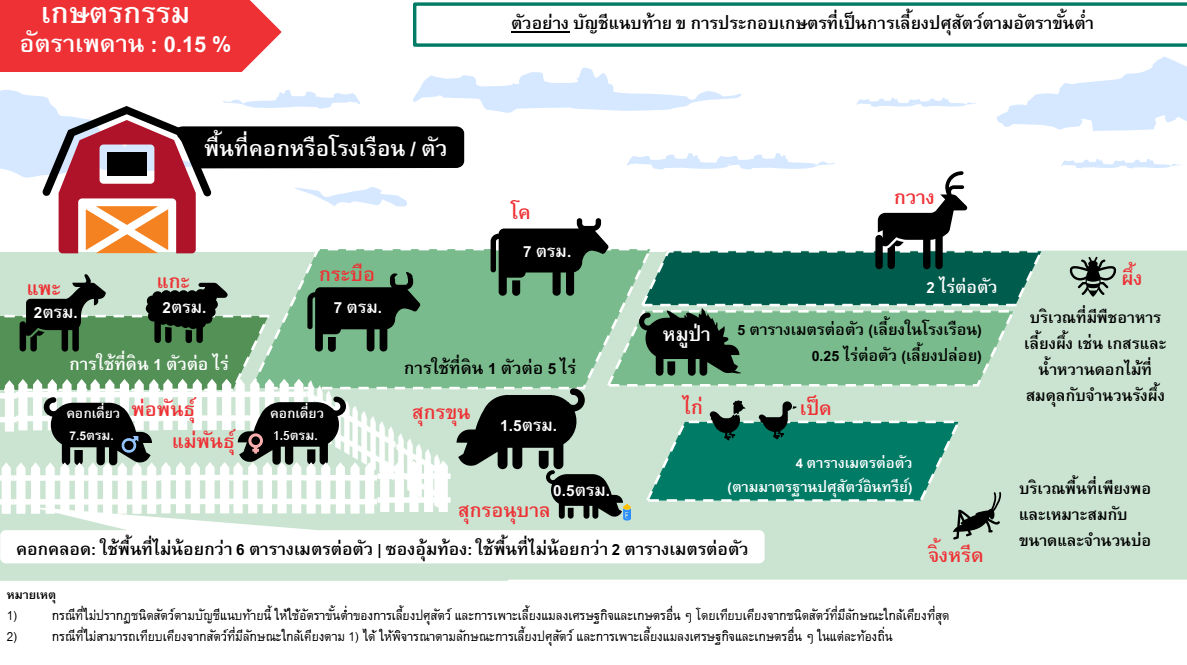

นอกจากนี้ การใช้ประโยชน์ในการประกอบเกษตรกรรม ให้หมายความรวมถึงช่วงเวลาพักการเกษตรเพื่อประโยชน์ในการฟื้นฟูที่ดินหรือสิ่งปลูกสร้าง การพักที่ดินระหว่างฤดูการผลิตและการตัดวงจรโรคประกาศดังกล่าว ยังกำหนดการใช้ประโยชน์ในการประกอบเกษตรกรรมที่มีชนิดพืช ชนิดสัตว์ ซึ่งลักษณะการใช้ประโยชน์ในที่ดินหรือสิ่งปลูกสร้างตามท้ายประกาศนี้ ให้โดยให้มี อัตราขั้นต่ำ ของการ ประกอบการเกษตรต่อไร่ อัตราพื้นที่คอกหรือโรงเรือน อัตราการใช้ที่ดินหรือมีลักษณะการใช้ประโยชน์ตามที่ระบุไว้ในบัญชีแนบท้าย ขอให้พิจารณาแผนภูมิสรุปต่อไปนี้

กรณีการประกอบการเกษตรที่เป็นการเพาะเลี้ยงสัตว์น้ำ ให้ถือว่าการใช้ประโยชน์ในที่ดินหรือสิ่งปลูกร้างที่มีลักษณะดังต่อไปนี้ เป็นการใช้ประโยชน์ในการประกอบการเกษตรกรรม

- พื้นที่บ่อดิน บ่อปูน กระชังบก บ่อพลาสติก โรงเพาะฟัก หรือพื้นที่ที่ใช้เพาะเลี้ยงสัตว์น้ำในลักษณะอื่นใด ที่ผู้ขุด ผู้สร้าง ผู้จัดทำ เจ้าของ หรือผู้ครอบครอง มีความมุ่งหมายโดยตรงที่ใช้ทำการเพาะเลี้ยงสัตว์น้ำ

- ที่ดินที่เป็นพื้นที่ต่อเนื่องที่มีกิจกรรมใช้ประกอบการเพาะเลี้ยงสัตว์น้ำ เช่น บ่อพักน้ำ บ่อบำบัดน้ำ คลองส่งน้ำ คลองระบายน้ำ คูน้ำ คันดินขอบบ่อ ถนน และให้รวมถึงสิ่งปลูกสร้างอื่นใด ที่ใช้ประโยชน์เพื่อการเพาะเลี้ยงสัตว์น้ำ

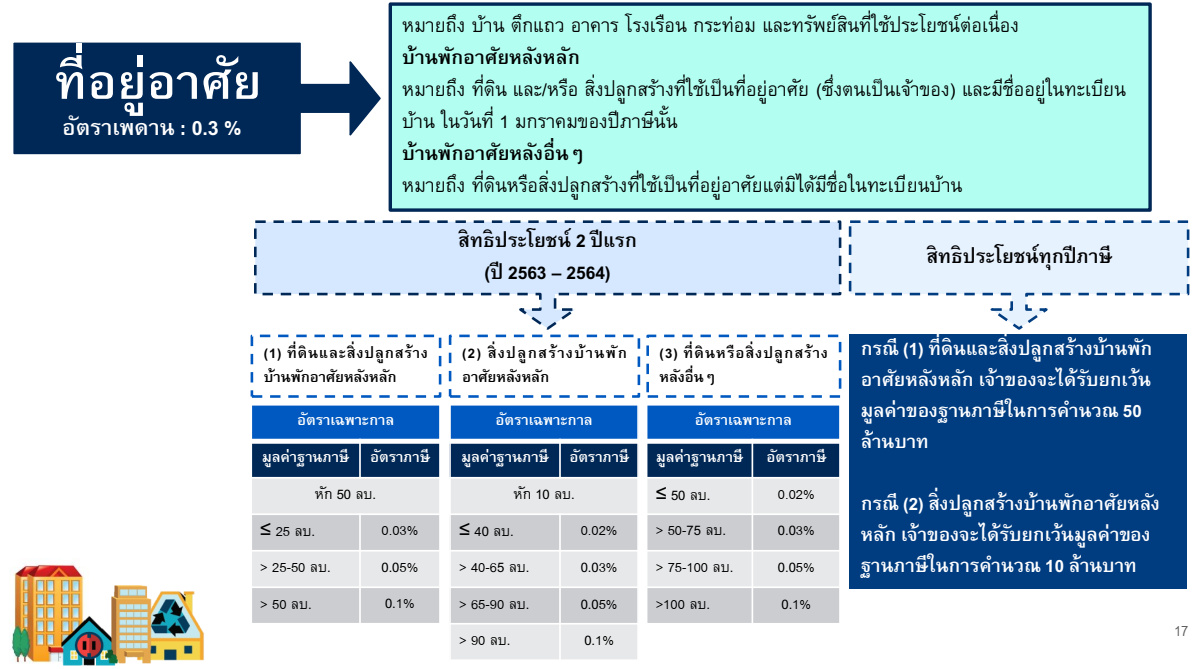

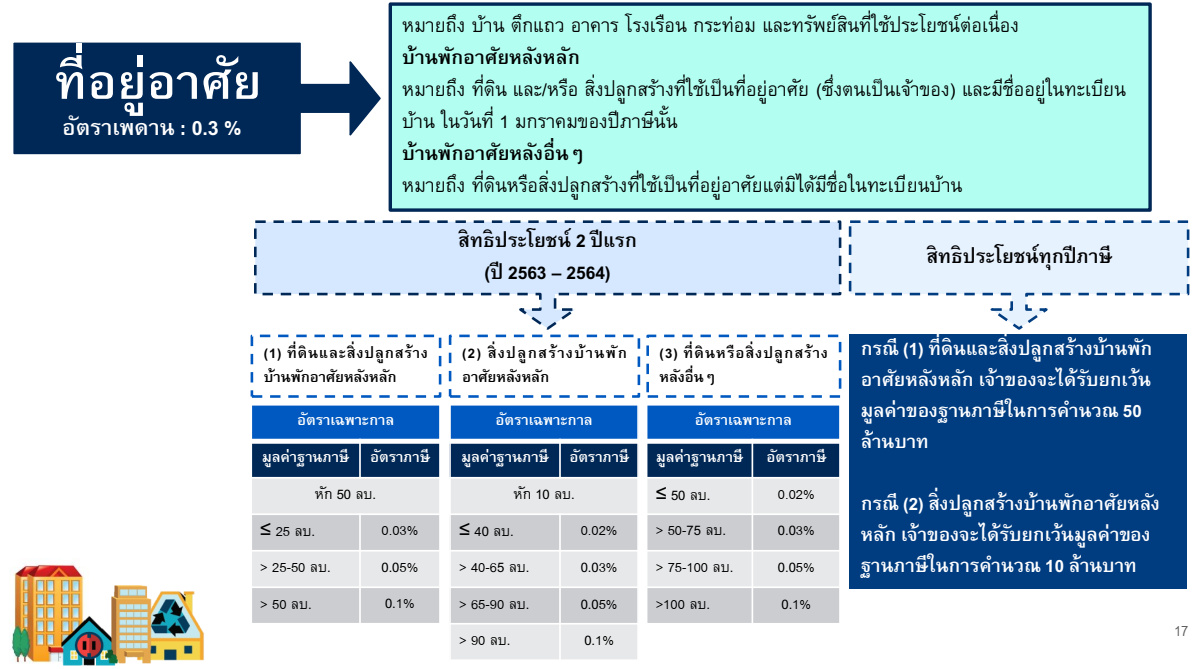

2.ประกาศของกระทรวงการคลังและกระทรวงมหาดไทย เรื่องหลักเกณฑ์การใช้ประโยชน์ที่อยู่อาศัย ที่เป็นปัญหาดังกล่าวของผู้มีที่ดินและสิ่งปลูกสร้าง

ผมขอสรุปหลักเกณฑ์ทั่วไปดังนี้

กรณีที่ดินหรือสิ่งปลูกสร้างที่ใช้ประโยชน์เป็นที่อยู่อาศัย ขอให้พิจารณาแผนภูมิข้างล่างต่อไปนี้

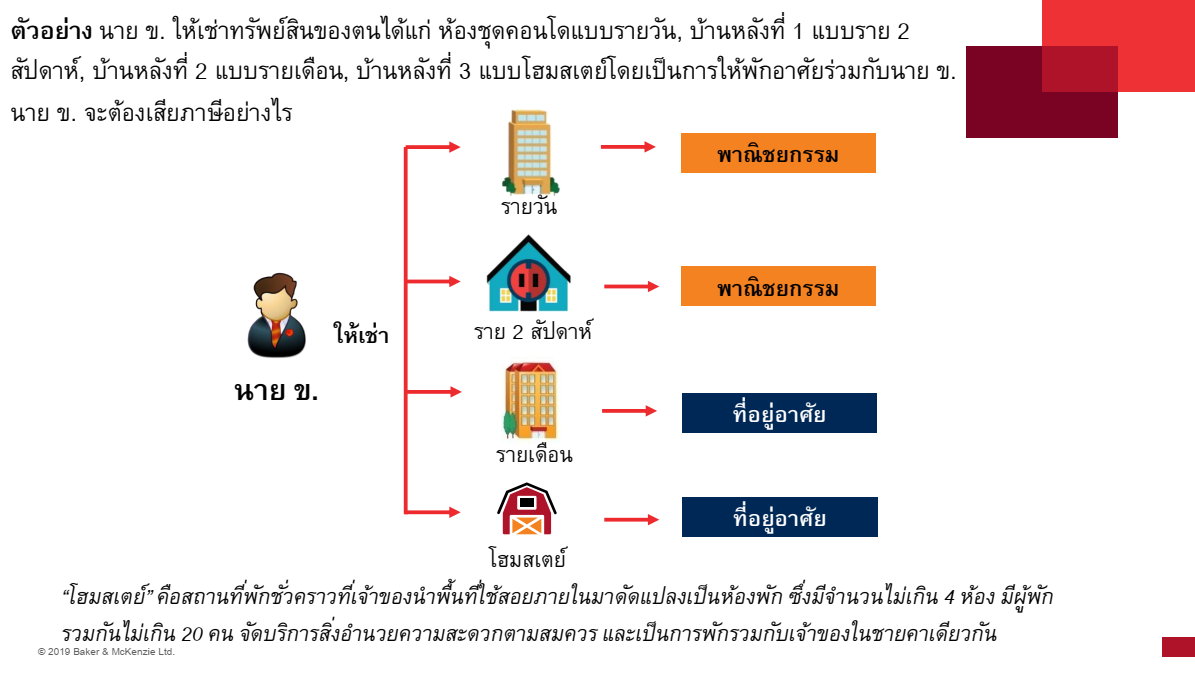

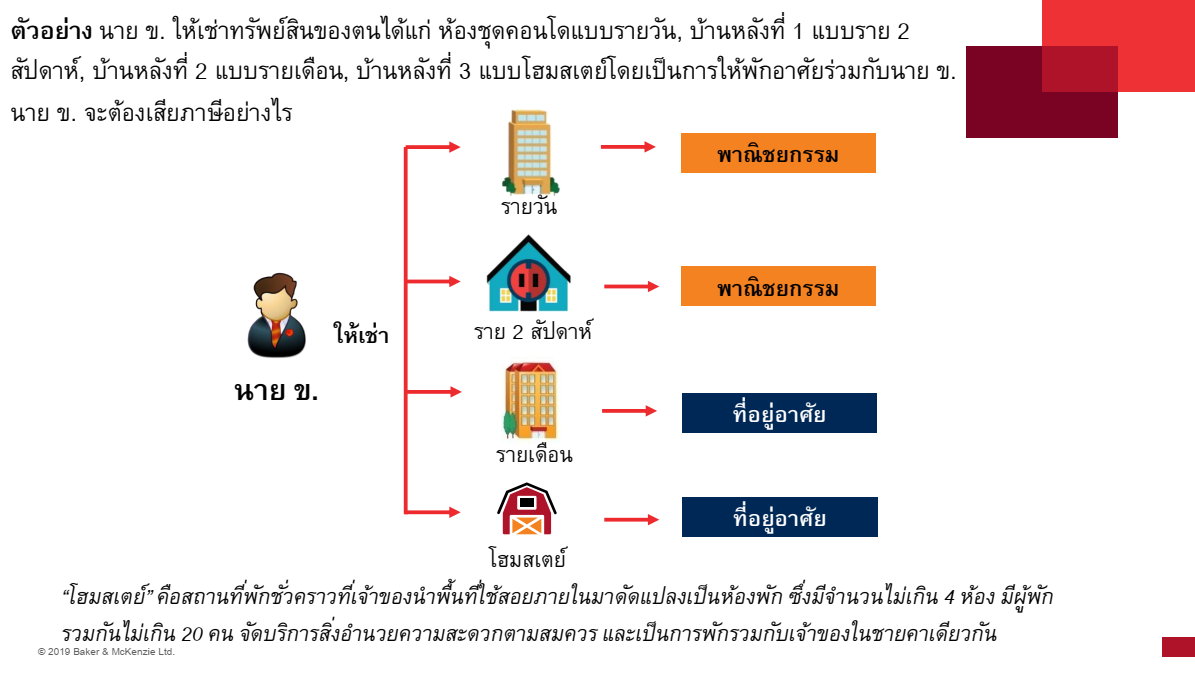

ประกาศของกระทรวงการคลังและกระทรวงมหาดไทย ได้วางหลักเกณฑ์สำหรับกรณีที่อยู่อาศัยให้ชัดเจน เพราะมีประเด็นถกเถียงกันมากว่า การให้เช่าที่ดิน หรือสิ่งปลูกสร้าง หรือคอนโดฯเพื่ออยู่อาศัยหรือโฮมสเตย์ควรเสียภาษีแบบที่อยู่อาศัยหรือพาณิชยกรรม ซึ่งกิจการโฮมสเตย์ หมายถึง สถานที่พักชั่วคราวที่เจ้าของพื้นที่นำมาดัดแปลงเป็นห้องพักที่มีเกิน 4 ห้อง มีผู้พักรวมกันไม่เกิน 20 คน จัดบริการอำนวยความสะดวก และพักรวมกับเจ้าของในอาคารเดียวกัน ซึ่งประกาศดังกล่าวได้ระบุให้การเสียภาษีแบบที่อยู่อาศัย แทนที่จะเป็นพาณิชยกรรม

โดยประกาศดังกล่าวก็ได้ให้คำนิยามเรื่องการใช้ประโยชน์เป็นที่อยู่อาศัยไว้ว่า เป็นการใช้ประโยชน์ในที่ดินหรือสิ่งปลูกสร้างที่มีวัตถุประสงค์เพื่อการอยู่อาศัย รวมทั้งที่ดินหรือสิ่งปลูกสร้างซึ่งใช้ประโยชน์ต่อเนื่องด้วย และหากที่อยู่อาศัยใช้ต่อเนื่องกับเกษตร ก็ให้ใช้หลักเกณฑ์ของเกษตรกรรมเป็นเกณฑ์

โดยการใช้เสียภาษีเพื่อที่อยู่อาศัยจะไม่รวม (1) ที่ดินและส่งปลูกสร้างตามกฎหมายจัดสรรที่ดินหรือตามกฎหมายอาคารชุดซึ่งอยู่ระหว่างการพัฒนาหรือสร้างเสร็จแล้วแต่ยังไม่ได้ขายหรือ (2) กรณีโรงแรมหรือที่ดินปลูกสร้างที่คิดค่าตอบแทนเป็นรายวันหรือรายสัปดาห์ (โดยยกเว้นให้กับการเช่าเป็นรายเดือนหรือโฮมสเตย์) (3) ที่ดินหรือสิ่งปลูกสร้างหรือการขายของสถาบันการเงินต่างๆ

ทั้งนี้ หากที่ดินและสิ่งปลูกสร้างอยู่ในระหว่างก่อสร้างหรือปรับปรุงของที่ดิน ที่มีวัตถุประสงค์เพื่อการอยู่อาศัย และพื้นที่ต่อเนื่องระหว่างที่อยู่อาศัยกับเกษตรกรรม ก็ให้ถือว่าเป็นกิจการเกษตรกรรม แต่กฎหมายไม่ได้มีเกณฑ์ว่า การมีพื้นที่ต่อเนื่องกับที่อยู่อาศัยกับพาณิชยกรรมว่าพิจารณาแบบใด ซึ่งก็คงแยกกันโดยไม่สามารถพิจารณาแบบต่อเนื่องได้

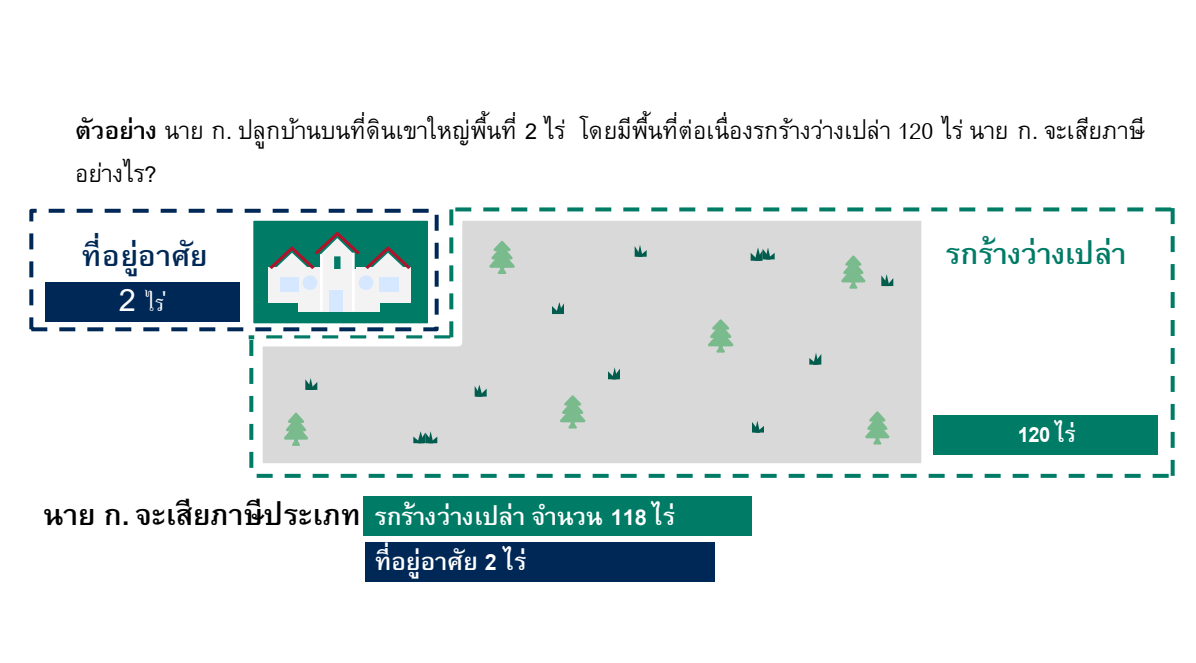

ผมอยากให้พิจารณาตัวอย่างกรณีศึกษาต่อไปนี้

กรณีศึกษา

ตัวอย่างที่ 1:

การประกอบธุรกิจโรงแรมบนสวนเกษตร

ตัวอย่างที่ 2 :

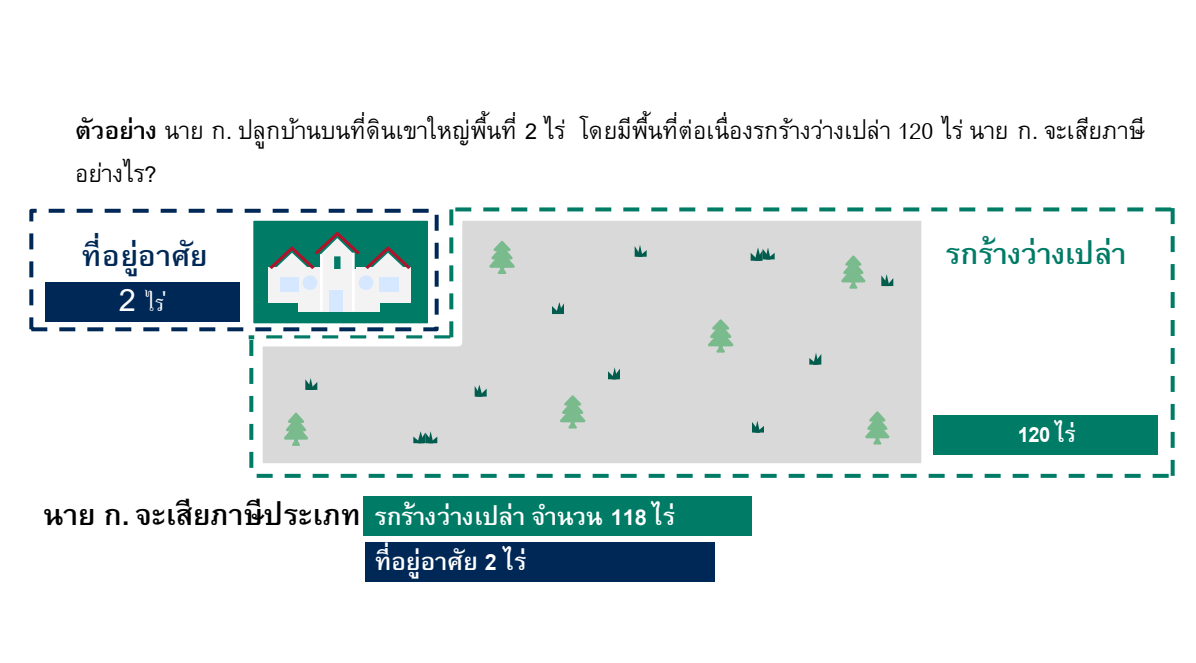

ปลูกบ้านบนที่ดินรกร้างว่างเปล่า

ตัวอย่างที่ 3 :

ปลูกบ้านบนสวนเกษตร

ตัวอย่างที่ 4:

ลักษณะการใช้ประโยชน์แบบที่อยู่อาศัย

บทสรุป

ภาระภาษีที่ดินและสิ่งปลูกสร้างทั้งที่อยู่อาศัยและเกษตรกรรมไม่ได้เป็นภาระภาษีที่สูงมากนัก โดยเฉพาะในปี 2563 ที่รัฐบาลได้ลดภาระภาษีให้อีกถึง 90% บุคคลผู้มีหน้าที่ต้องเสียภาษีก็ควรจะรีบดำเนินการเสียภาษีให้ถูกต้องครบถ้วน สำหรับผมเองที่เคยเสียภาษีโรงเรือนและที่ดินจากการทำธุรกิจให้เช่าอพาร์ตเมนต์เมื่องต้องเสียภาษีตามกฎหมายใหม่ ผมเสียภาษีลดลง 90% ทีเดียว ผู้ที่เคยเสียภาษีอย่างถูกต้องย่อมได้รับประโยชน์ในระยะยาว

ปัญหาปัจจุบันคือ การแจ้งให้เจ้าของที่ดินและสิ่งปลูกสร้างทราบถึงจำนวนภาษีที่ต้องเสียยังคงมีปัญหาอยู่เพราะฐานข้อมูลที่ไม่ครบถ้วน โดยเฉพาะต่างจังหวัด รัฐบาลจึงมีความจำเป็นที่จะต้องปรับปรุงวิธีการรวบรวมฐานข้อมูลไว้ที่เดียวกันเพื่อให้องค์กรปกครองส่วนท้องถิ่นใช้เป็นข้อมูลในการส่งไปประเมินรวมถึงระบบการชำระภาษีผ่านหน่วยงานเดียวและวิธีการชำระภาษีผ่านระบบธนาคาร (บางแห่งยังต้องชำระเป็นธนาณัติอยู่) ให้สะดวกกับผู้เสียภาษีอีกด้วย

บทความโดย : ศาสตราจารย์พิเศษ กิติพงศ์ อุรพีพัฒนพงศ์